作者:金融研究中心 发布时间:2024-06-18 20:58:18 来源:第一财经+收藏本文

复旦发展研究院金融研究中心邀请相关专家对2024年5月《复旦-ZEW经济景气指数》报告进行了深入分析和讨论,并与2024年4月的复旦-ZEW景气指数报告对比分析,结合目前的经济形势形成了以下3个主要观点:

① 三大经济体景气回暖,全球通胀率保持高水准

② 消费结构发生新变化,政策红利推动民间投资

③ 进出口表现利好外储,美元走弱推人民币走强

以下为具体解读文字:

一、中国GDP增速预测指数上调,消费和服务业回暖加上各地加大新质生产力培育,共同提升GDP增长预期。美国GDP增长放缓,受加息不确定性和中美关系紧张带来的成本上升和供应链失衡的影响,市场对美国GDP增长预期持谨慎态度,美国GDP增速预测指数几乎不变。

2024年的中国经济增长预期为5.27%,与4月的调查数据相比,专家对2024年的中国经济增长预期上调0.57%。从本期调查的美国GDP增长的趋势来看,专家对2024年美国经济增长预期是3.01%,与上期调查相比上调0.01%。

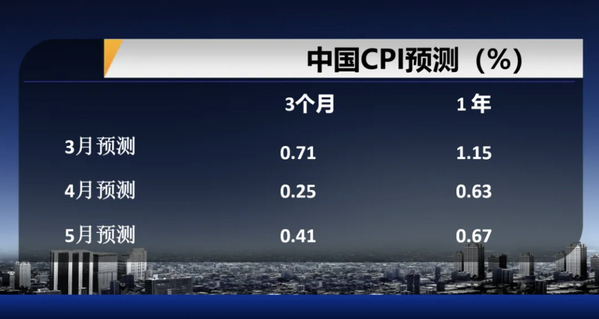

二、中国CPI景气指数上调:一是中美关系紧张导致的输入型通胀,二是农产品的周期性因素。美联储加息政策的效果和中国产品出口的增加对美国物价水平的向下调整起到了重要作用,美国CPI景气指数小幅回落。

预测未来3个月中国的通胀率为0.41%,未来一年的通胀率0.67%。与4月数据相比,长短期预期均上调。预测美国的短期通胀率为3.37%,1年期通胀率为3.18%,与上月预期判断相比,长短期预期均出现下调。另外,5月的PPI短期预测为-2.17%,长期预测为-1.08%。与上期预期判断相比,中国PPI长短期预期均出现上调。

三、经济回暖和通胀驱动共同拉动中国工资景气指数上调。经济活力带来的需求旺盛和劳动力市场的供不应求带动美国工资景气指数上调。欧洲经济回暖和奥运会效应拉动了欧洲工资景气指数上调。

本期预测中国的平均工资增长率短期为5.15%,长期为4.86%,与上期相比,短期上调0.73%,长期上调0.52%;短期欧元区的平均工资增长率为3.12%,与上期相比上调0.01%。长期为3.20%,与上期相比上调0.09%;短期美国的平均工资增长率为5.94%,与上期相比上调0.31%,长期平均工资增长率为5.81%,与上期相比上调0.29%。

四、行间市场利率预期下调,反映了央行继续保持灵活适度的货币政策,确保市场流动性以满足经济发展和债务化解需求。存款利率长期预期下调以减轻银行高息负担。贷款的利率预期基本不变,贷款利率在LPR的引导下,趋于低位稳定的状态。

3个月期限的SHIBOR短期内(3个月)利率的预期为1.88%,1年后的SHIBOR的利率的预期为1.81%,与上月数据相比,专家对SHIBOR利率的短期预期下调0.09%,长期预期下调0.51%。与4月预期相比,3个月后的年存款利率的预期为1.47%,与上期相比不变;1年后年存款利率的预期为1.37%,与上月预期相比下调0.09%。3个月后的年贷款利率的预期为3.41%,与4月调查的结果相比上调0.01%;1年以后的年贷款利率的预期为3.30%,与3月预期相比下调0.01%。

五、金融治理后注册制的重新推进、新质生产力发展以及政策红利共同推动上证指数和创业板指数预期上调。恒生指数预测上扬的原因,一是中国政策红利,二是外围市场高估值拉动。科创板指数预期有所下调,美国大选期间中美关系的不确定性带来的供应链脱钩问题影响市场对科创板的预期。OPEC延迟减产计划,沙特增产计划和美国政府释放石油储备计划造成原油市场多空博弈。

本期调查时的上证综合指数基准为3122.40,专家预测3个月后的预测平均值上涨约77点,1年后的预测平均值上升约278个点;本期调查时的恒生指数为19376.53,3个月后的预测平均值下降约4个点,1年后的预测上涨约940个点。本期调查时的创业板指数为1844.21,3个月的预测上涨约30个点,1年后的预测上升约179个点。本期调查时科创50指数为760.47,3个月的预测上升约11个点,1年后的预测上升约54个点。WTI原油价格短期调查基准值为79.23美元/桶,3个月后价格预期上调1.77美元。

六、外汇储备预测指数保持不变,出口增加和FDI输入下调两股力量导致外汇储备还是保持基本稳定的状态。美国在大选期间放松对中国低端产品的贸易制裁,中国出口预测指数上调。“两头在外”的格局表现为出口的增加也会带动进口的增加。FDI的周期性效应和中美关系紧张导致FDI输出和输入预测指数下调。

24年5月外汇储备预测指数为0,与上期数据相比不变;FDI输出预测指数与4月份相比减少约15个点;FDI输入预测指数与4月份相比减少约8个点;出口预测指数与上月相比增加约12个点;进口预测指数与上期相比增加约11个点。

七、假日效应过后消费进入沉寂期,表现为民间消费景气指数下调。新动能培育下,民间投资景气指数上调。政府投资的周期性特点导致政策支出景气指数有所回调。国内债务景气指数上调,反映了存量债务压力较大,许多支出用于支付债务利息成本。房地产市场的出清导致国际债务景气指数下调。劳动力市场的结构性调整导致就业率景气指数不变。中国出口的增加利好世界贸易份额的表现。

民间消费景气指数-3.85 ,与上期相比减少约8个点;民间投资指数为-7.69,与上期相比增加约4个点;政府支出指数42.31,与上期相比减少约4个点;国内债务指数76.92,与上期相比增加约15个点;国际债务指数为11.54,与上期相比减少约19个点;就业率景气指数与4月份调查结果相比不变;汽车登记率增加约7个点;世界贸易份额景气指数与上月相比增加约4个点。

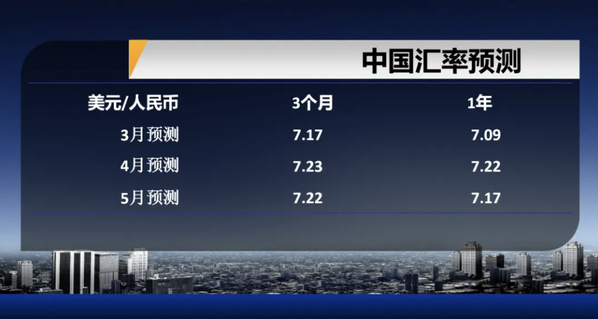

八、美联储降息可能性的增加导致市场预期美元贬值,非美货币向上反弹。另一方面,由于欧元区和中国金融开放程度的不同,欧元反弹幅度会更强势,造成人民币对欧元预期贬值。

专家预测美元兑人民币汇率3个月后的平均值为7.22,1年后的平均值为7.17,与上期数据相比,人民币长短期预期均升值;专家预测欧元兑人民币汇率3个月后的平均值为7.83,1年后的平均值为7.68,与上期数据相比,人民币长短期预期均贬值。

九、五大金融的政策红利带动商业银行和保险业景气指数上调。金融整顿在资本市场发酵,投资银行业务面临下行调整压力,投资银行景气指数下调。

本期发布的金融行业指数与4月调查结果相比,专家上调商业银行、保险业景气预期,下调投资银行景气预期。

十、供给端全面发力,新质生产力的培育和房地产利好政策带动,化工/制药、电子产品、建筑、能源、信息技术和通讯行业景气指数上调。基数效应和库存调整导致机械工程行业景气指数下调。零售贸易景气指数下调,一是预期疲软,二是假期效应后的沉浸期。

与4月调查结果相比,化工/制药、电子产品、建筑、能源、信息技术和通讯行业景气指数均上调,机械/工程、零售贸易的行业景气指数下调。

十一、新质生产力、盘活存量及房地产新政策的出台,促进信心回升和投资增长,带动长三角和粤港澳区域经济一体化进程,加速形成协同效益。京津冀地区则表现为替代效应,北京地区经济指数上调,天津下调。随着房地产市场利好政策加大,样本内城市房地产景气指数都出现了明显的回暖。

与4月调查结果相比,北京、上海、香港和深圳地区景气指数上调,广州、天津和重庆地区经济景气指数均出现下调。其次,从房价景气指数来看,北京、上海、香港、广州、深圳、天津和重庆房价景气指数均出现上调。