作者: 发布时间:2024-09-18 23:00:53 来源:金融研究中心+收藏本文

复旦发展研究院金融研究中心邀请相关专家对2024年8月《复旦-ZEW经济景气指数》报告进行了深入分析和讨论,并与2024年7月的复旦-ZEW景气指数报告对比分析,结合目前的经济形势形成了以下3个主要观点:

①人民币汇率日趋升值,海外投资推进双循环

②全球经济下行压力增大,国内市场活力有待提升

③需求不足制约供给发力,政策组合亟需加大力度

以下是更为具体的解读内容:

复旦发展研究院金融研究中心主任孙立坚教授与第一财经连线,解读新一期指数

以下是更为具体的解读内容:

一、短期零售端需求疲软、企业订单减少,长期经济结构转型需要一定时间,中国GDP增长指数略有下调。美国经济过热,在美联储降息的预期走强的背景下市场调整投资和消费策略,美国GDP增速预测指数略有上调。奥运会带来的提振效应持续,欧洲景气指数上调。

2024年的中国经济增长预期为4.74%,与7月的调查数据相比,专家对2024年的中国经济增长预期下调0.17%。从本期调查的美国GDP增长的趋势来看,专家对2024年美国经济增长预期是3.04%,与上期调查相比上调0.16%。中国经济的景气指数从-14.29下调到-16.67,美国经济的景气指数从14.29上调至33.33,欧元区经济的景气指数从-7.14上调到0。

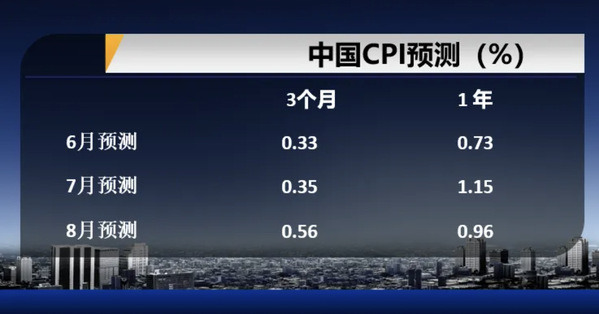

二、中国CPI景气指数短期预期上调,长期预期下调。其中短期预期主要受到农产品价格周期效应影响,长期预期主要受到两方面影响,一是周期性效应的反转,二是中国经济的结构性调整。美国CPI景气指数长短期均略有下调,反映出美国经济冷暖的切换,方向上存在一定不确定性。中国PPI短长期预期为负但略有上调,反映出产能消化压力有所缓解。

预测未来3个月中国的通胀率为0.56%,未来一年的通胀率0.96%。与7月数据相比,短期预期上调,长期预期下调。预测美国的短期通胀率为2.89%,1年期通胀率为2.71%,与上月预期判断相比,短期和长期预期均出现下调。另外,8月的PPI短期预测为-0.52%,长期预测为-0.05%。与上期预期判断相比,中国PPI短期和长期预期均上调。

三、中国长短期工资景气指数均下调,原因在于就业市场中供求关系仍然处于失衡状态,企业发展的新旧动能切换仍然需要时间。美国长短期工资景气指数略有下调但幅度不大,主要为劳动力市场的周期性变化以及基数效应。工会议价时间窗口结束叠加周期性效应,导致欧洲工资景气指数略有下调。

本期预测中国的平均工资增长率短期为4.74%,长期为4.60%,与上期相比,短期下调0.26%,长期下调0.31%;短期欧元区的平均工资增长率为5.19%,与上期相比下调0.15%。长期为5.09%,与上期相比下调0.1%;短期美国的平均工资增长率为4.70%,与上期相比下调0.04%,长期平均工资增长率为4.67%,与上期相比下调0.04%。

四、同业拆借利率预期长短期均上调,主要来自于对过去利率水平过低的修正。存款利率预期长短期均上调,通过财富效应保护存款人的利益。贷款利率预期长短期均下调,反映商业银行再度面临息差收窄问题。

3个月期限的SHIBOR短期内(3个月)利率的预期为1.81%,1年后的SHIBOR的利率的预期为1.75%,与上月数据相比,专家对SHIBOR利率的短期预期上调0.02%,长期预期上调0.07%。与7月预期相比,3个月后的年存款利率的预期为1.48%,与上期相比上调0.04%;1年后年存款利率的预期为1.38%,与上月预期相比上调0.03%。3个月后的年贷款利率的预期为3.24%,与7月调查的结果相比下调0.14%;1年以后的年贷款利率的预期为3.14%,与7月预期相比下调0.07%。

五、上证指数、科创板以及创业板指数长短期预期值均承压,原因在于:一是经济增长模式切换仍需要时间;二是金融为实体经济服务功能转换与房地产存量问题治理仍在继续。恒生指数预测短期上行主要原因为降息预期利好,中长期下行主要原因为全球资本市场未来不确定性较强。对原油需求大的经济体需求疲软拖累长短期原油价格,导致WTI原油价格下行。

本期调查时的上证综合指数基准为2866.66,专家预测3个月后的预测平均值下跌约32点,1年后的预测平均值上升约153个点;本期调查时的恒生指数为17511.08,3个月后的预测平均值上升约142个点,1年后的预测上涨约394个点。本期调查时的创业板指数为1567.97,3个月的预测上涨约66个点,1年后的预测上升约100个点。本期调查时科创50指数为693.52,3个月的预测上升约15个点,1年后的预测上升约68个点。WTI原油价格短期调查基准值为74.37美元/桶,3个月后价格预期下调0.3美元。

六、海外投资下行,一方面是基数效应,另一方面是外资企业回流潮下预期的向下调整。中国持续推进一带一路建设,与东南亚以及非洲建立经济合作伙伴关系,推动FDI输出预测指数上调。FDI输出对外汇储备的消化过程,使得外汇储备下调。中国出口产品凭借性价比优势较好应对贸易保护主义带来的挑战,拉动出口增长。

24年8月外汇储备预测指数为13.33,与上期数据相比减少约1个点;FDI输出预测指数与7月份相比增加约20个点;FDI输入预测指数与7月份相比减少约24个点;出口预测指数与上月相比增加约12个点;进口预测指数与上期相比减少约1个点。

七、居民端消费需求仍有待提振,民间消费景气指数下调。政府支出上调而民间投资景气指数下调原因在于,链合作模式下政府部门作为投资主力军,但拉动民营企业投资仍需要一定时间。大类消费需求在前期政策红利阶段性结束后出现疲软,汽车登记率下调。

民间消费景气指数-10 ,与上期相比减少约17个点;民间投资指数为-13.33,与上期相比减少约20个点;政府支出指数30,与上期相比增加约8个点;国内债务指数53.33,与上期相比增加约4个点;国际债务指数为36.67,与上期相比增加约8个点;就业率景气指数-10,与7月份调查结果相比减少约24个点;汽车登记率减少约18个点;世界贸易份额景气指数与上月相比减少约11个点。

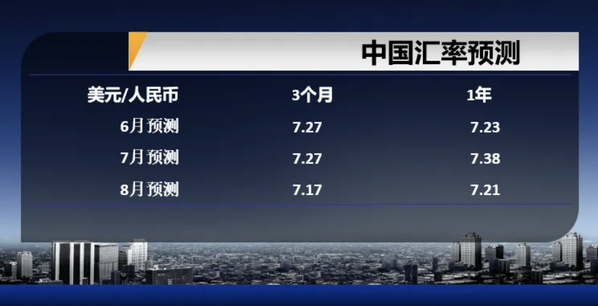

八、美联储降息预期强化导致人民币兑美元预期升值。美联储政策或联动欧洲央行利率政策,影响欧洲央行的加息步伐,导致短期人民币兑欧元预期贬值;长期来看,欧元与美元此消彼长的关系,导致欧元长期预期走强。

专家预测美元兑人民币汇率3个月后的平均值为7.17,1年后的平均值为7.21,与上期数据相比,人民币长短期和长期预期升值;专家预测欧元对人民币汇率3个月后的平均值为7.89,1年后的平均值为7.90,与上期数据相比,人民币短期预期升值,长期预期贬值。

九、商业银行与保险业景气指数均下调的原因:一是基数效应;二是经济基本面相对疲软影响投资消费意愿,从而影响金融服务实体经济能力。另一方面,资本市场治理带来的短期影响持续,投资银行景气指数下调。

本期发布的金融行业指数与7月调查结果相比,专家下调商业银行、投资银行、保险业景气预期。

十、经济下行压力下,市场活力相对疲软,零售贸易行业景气指数大幅下行,汽车、化工/制药、机械/工程、建筑业景气指数均下行;政府重点支持发展、以内循环为主导的行业抗跌能力较强,通讯服务、信息技术、能源景气指数下调但幅度较小。

与7月调查结果相比,汽车、化工制药、机械工程、电子产品、零售贸易、建筑业、能源、信息技术和通讯行业景气指数下调。

十一、受经济疲软影响,各地区经济景气指数承压,长三角以及粤港澳地区的抗跌能力相对更强,经济景气指数不跌反涨。盘活房地产市场政策在需求不足背景下受到一定限制,各城市房价景气指数均处于低位。

与7月调查结果相比,北京、上海、广州、重庆地区景气指数下调,香港、深圳、天津景气指数上调。其次,从房价景气指数来看,北京、上海、广州、深圳、天津和重庆房价景气指数下调,香港房价景气指数上调。

活动预告

复旦发展研究院金融研究中心论坛暨一百三十二期“复旦-ZEW经济景气指数”发布会将于9月21日14:30在深圳金田路3088号中洲大厦12楼举行,欢迎扫描下方海报二维码报名参加!