作者:金融研究中心 发布时间:2022-07-05 来源:复旦发展研究院+收藏本文

复旦发展研究院金融研究中心邀请相关专家对2022年6月《复旦-ZEW经济景气指数》报告进行了深入分析和讨论,并与5月的指数报告对比分析,结合目前的经济形势形成了以下3个主要观点:

1

汽车消费回暖带动经济景气上扬

2

美联储加息引起滞涨担忧、对华投资和出口增长稳定人民币币值

3

地方政府贯彻中央维稳政策、粤港澳大湾区市场活力尤其明显

孙立坚教授受邀连线第一财经,解读6月指数

以下是更为具体的解读内容:

一、疫情影响下供应链收到冲击,复工复产后建立民营企业的投资信心仍需时间,但政府跨周期维稳政策的效果逐渐显现,带动新基建的投资,对冲掉一部分由消费端疲弱带来的负面影响,GDP景气指数下调幅度较小。虽然市场对美国经济景气的预期转弱,但是支撑GDP的投资、消费和政府支出等因素在当前环境下有滞后反应,景气指数与上期相比不变。

2022年的中国经济增长预期为4.40%,与5月的调查数据相比,专家对2022年的中国经济增长预期下调0.44%。从本期调查的美国GDP增长的趋势来看,专家对2022年美国经济增长预期是3.53%,与上期调查相比不变。

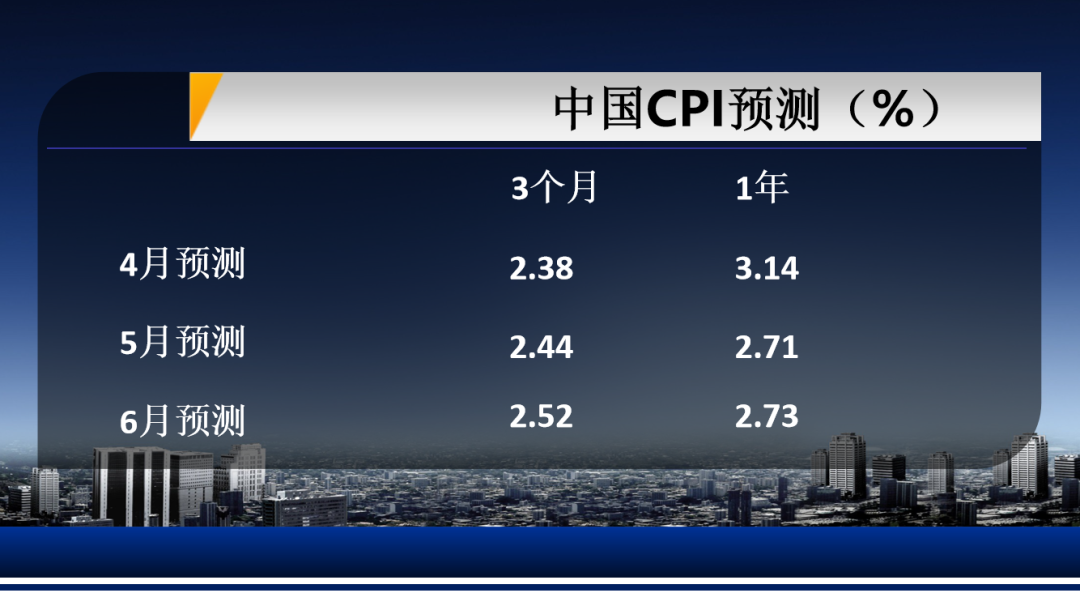

二、中国CPI上调的原因,一是地缘政治的不确定性下,输入型通胀问题仍然存在。而疫情缓解下虽然供应链开始逐步恢复,但离供应链正常运转仍需一段时间,供求关系不匹配导致中国CPI上调。美国物价短期持续上涨,美联储加息通过控制物价上升,长期CPI预期下调。中国PPI下调,虽然输入型通胀问题仍然存在,但是民营企业的投资信心重建仍需时间,投资需求减弱导致原材料进口需求减弱,促使中国PPI下调。

预测未来3个月中国的通胀率为2.52%,未来一年的通胀率为2.73%。与5月数据相比,长短期预期均出现上调。预测美国的短期通胀率为8.64%,1年期通胀率为7.63%,与上月预期判断相比,短期预期出现上调,长期预期出现下调。另外,6月的PPI短期预测为6.38%,长期预测为6.04%。与上期预期判断相比,长短期的中国PPI预期出现下调。

三、中国的平均工资景气短期预期上升,一是受到疫情影响,劳动力市场的流动受到限制,可能出现人手不足的问题。二是物价上升传导到劳动力市场。长期工资预期回落,反映市场预期复工复产后民营企业恢复活力仍需时间,就业场景减少。欧元区工资预期下调,反映受地缘政治的不确定性的影响,输入型通胀导致成本上升,企业投资意愿减弱,就业场景减少美国在经济过热的情况下,带来物价上涨和劳动力市场的繁荣,两者均对工资上涨有促进作用。

本期预测短期中国的平均工资增长率短期为4.84%,长期为4.94%,与上期相比,短期上升0.09%,长期下跌0.02%;短期欧元区的平均工资增长率为1.58%,与上期相比下调0.20%。长期为1.81%,与上期相比下调0.13%;短期美国的平均工资增长率为11.07%,与上期相比上调2.19%,长期平均工资增长率为8.22%,与上期相比上调1.02%。

四、当前经济存在下行压力,市场预期政府为保证市场资金流动性,维持市场正常运作,调低SHIBOR利率预期,长期在稳中求进的跨周期调控政策下盘活市场活力,资金流动正常后,预计央行会调高SHIBOR利率。另外,美国持续加息,为应对资本流出的挑战,央行也会相对调高利率。短期内市场上资金流动性较高,存款利率下调。长期看来央行收紧银根后,市场流动性减弱,长期利率预期上调。贷款利率短期预期不变,虽然短期市场资金流动性较强,但是因为民营企业投资信心的恢复仍需时日,贷款意愿减弱,对冲流动性增强的影响。长期预期上调,反映央行收紧银根后流动性减弱,企业的贷款成本增加。

3个月期限的SHIBOR短期内(3个月)利率的预期为2.04%,1年后的SHIBOR的利率的预期为2.23%,与上月数据相比,专家对SHIBOR利率的短期预期下调0.08%,长期预期上调0.01%。

与5月预期相比,3个月后的年存款利率的预期为1.48%,与上期相比下调0.01%;1年后年存款利率的预期为1.50%,与上月预期相比上调0.01%。3个月后的年贷款利率的预期为3.66%,与5月调查的结果相比不变;1年以后的年贷款利率的预期为3.70%,与5月预期相比上调0.08%。

五、政府跨周期维稳的调控政策下,新基建投资带动银行和大企业的业绩上扬,上证指数上调。粤港澳大湾区经济活力较强,利好资金流向港股市场,恒生指数上扬。消费端的民营中小企业集中的创业板盘值较小,受改善营商环境、支持中小企业发展的政策红利以及短期市场流动性的影响,景气指数上扬。长期来看受货币紧缩的窗口中市场流动性收紧的影响,长期景气指数向下调整。短期内供应链的修复有利科创板的景气指数上扬,但是长期来看受前期估值过高和供应链下游企业需求减弱的影响,集中供应链上游的科创企业业绩可能受影响,科创板长期预期向下调整。受中国出口活力恢复和美国经济过热带来的原油需求增加,市场预期WTI原油价格上升。

本期调查时的上证综合指数基准为3263.51,专家预测3个月后的预测平均值上升约122点,1年后的预测平均值上升约315个点;本期调查时的恒生指数为21006.40,3个月后的预测平均值上升约755个点,1年后的预测上升约1947个点。本期调查时的创业板指数为2528.18,3个月的预测上升约81个点,1年后的预测上升约243个点。本期调查时科创50指数为1087.09,3个月的预测上升约37个点,1年后的预测上升约118个点。WTI原油价格短期调查基准值为118.89美元/桶,3个月后价格预期上调1.82美元。

六、美国持续加息引起市场忧虑,对美国经济衰退的预期增强,以及亚洲货币中日元转弱,市场的资产配置开始转向人民币,加上中国的统一大市场建设吸引外资,人民币币值稳定,来华投资回暖,外汇储备同步增加。在海外通胀环境下,对中国质量和性价比兼具的商品进口需求增加,以缓解当地的通胀压力,江浙一带从事外贸的民营企业在外循环中显现活力,出口景气指数上升。由于上海受疫情影响,服务业需求疲软,加上输入型通胀导致成本增加,内循环的需求减弱,进口景气指数向下调整。

22年6月外汇储备预测指数为3.57,与上期数据相比增加约13个点;FDI输出预测指数与5月份相比增加约21个点;FDI输入预测指数与5月份相比增加约18个点;出口预测指数与上月相比增加约19个点;进口预测指数与上期相比减少约2个点。

七、在国家的政策红利推动下,汽车等耐用品消费增加,拉动民间消费景气指数上升,汽车登记率也上升。民间投资景气指数回暖,主要是疫情过后制造业回暖,且新基建投资拉动大企业的投资,但是由于民营企业在复产复工的过程中对市场恢复信心仍需时日,所以投资景气指数仍然在较低水平。耐用品消费和投资回暖反映市场活力部分恢复,政府支出和反映融资端情况的债务指数也向下调整。海外通胀高压下对中国的商品需求增加,世界贸易份额扩大。疫情过后供应链修复,就业场景增加,就业率跌幅收窄。

民间消费景气指数为10.71,与上期相比增加约20个点;民间投资指数为-10.71,与上期相比增加约21个点;政府支出指数为67.86,与上期相比减少约5个点;国内债务指数为75.00,与上期相比减少约2个点;国际债务指数为17.86,与上期相比减少约9个点;就业率景气指数与5月份调查结果相比增加约13个点;汽车登记率增加约39个点;世界贸易份额景气指数增加约3个点。

八、美联储加息引起滞涨担忧,市场预期经济衰退,美元转弱,人民币相对上升,加上中国出口强劲和央行的货币政策主要为信贷政策,人民币坚挺,长短期预期均升值。短期内人民币坚挺,对欧元区同样升值,但长期来看市场预期欧元区近期超跌后会有反弹,中长期人民币对欧元可能出现贬值。

专家预测美元兑人民币汇率3个月后的平均值为6.78,1年后的平均值为6.78,与上期数据相比,人民币长短期出现升值;专家预测欧元对人民币汇率3个月后的平均值为7.10,1年后的平均值为7.15,与上期数据相比,人民币短期预期出现升值,长期出现贬值。

九、国家支持实体经济的渠道主要是通过银行,以信贷政策为主,商业银行景气指数上调。市场资金流动性充裕,加上疫情过后收购重组业务恢复,投资银行业务增加,景气指数上调。保险业因受疫情的影响,被动性偿付能力下降,资金支出压力增大,景气指数下调。

本期发布的金融行业指数与5月调查结果相比,专家上调商业银行和投资银行的景气预期,下调保险业的景气预期。

十、国家政策红利下利好汽车等耐用品消费,同时带动在同一产业链上的能源行业的景气指数上调。海外通胀压力对我国贸易需求增加,外循环活力显现利好零售贸易景气指数上升。劳动密集型行业受疫情影响,劳动要素的跨省流动困难,建筑行业和化工行业的工人到岗率不足,景气指数下调。新经济相关行业景气指数下调的原因,一是之前在政策红利下景气指数持续上升,估值过高向下调整。二是受疫情影响供应链下游的需求萎缩,新经济相关行业在供应链上游,其投资活力减弱。

与5月调查结果相比,除汽车、机械/工程、零售贸易和能源业以外,其他行业中的景气指数均下调。其中,汽车的行业景气指数上调幅度较大。

十一、地方政府贯彻中央维稳政策、虽然服务业仍受疫情影响,但是地方政府主导的新基建投资、产业数字化以及产业低碳化的推行,跨周期维稳思路效果显现,市场活力回升,特别是粤港澳大湾区市场活力尤其明显。配合国家的新动能发展格局,实业对房地产需求的回暖对房价有支撑作用,疫情过后北京和上海的房价指数明显回升。广深的房价保持健康和理性的上升态势,但香港的房价景气指数下调,反映粤港澳大湾区的战略中心逐渐转移到广东。

与5月调查结果相比,除重庆外,调查对象各地区经济景气指数均出现上调。6月最高经济景气指数为深圳,为53.57;天津经济景气指数最低,为3.57。其次,从房价景气指数来看,与5月调查相比,除香港、天津和重庆外,调查对象其他城市的房价景气指数均出现上调。本期调查中,天津的房价景气指数最低,为-17.86。