作者: 金融研究中心 发布时间:2021-09-30 来源:复旦发展研究院+收藏本文

2021年9月30日,复旦发展研究院金融研究中心(FDFRC)发布第97期CEP的调查结果。

中国经济的景气指数从25.00下调至15.38,美国经济的景气指数从0.00上调至3.85, 欧元区经济景气指数为0.00,与上期相比上升5个点。复旦发展研究院金融研究中心主任孙立坚教授认为,“中国目前面临供求暂时性的失衡,在稳增长的政策下,基建投资和先进装备制造业投资加大,但由于受国际关系和国内追求高质量发展的基调下,资源进口受限和资源型产业产能减少导致上游资源价格上升,挤压下游民营企业的盈利空间,可能导致市场活力减弱,市场下调中国经济景气预期。美国疫情调控好转,金融市场表现强劲,带动美国家庭部门的财富性增长,市场上调美国经济的景气预期。欧元区随着疫情护照的推出市场逐渐开放,要素流动增加,市场上调其景气预期”。

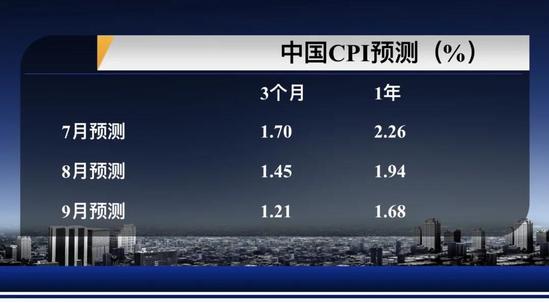

未来3个月中国的通胀率为1.21%,未来一年的通胀率为1.68%。与8月数据相比,长短期通胀预期出现下调。美国的短期通胀率为4.58%,1年期通胀率为4.87%,与上月预期判断相比,短期通胀预测出现下调,长期预测出现上调。孙教授指出,“中国CPI下行的原因,一是粮食供给稳定,二是在房地产调控政策和市场活力减弱的情况下,居民对未来收入增长预期放缓,消费活力减弱,促使长短期CPI下调。美国CPI短期下调的的原因是,中国作为制造业大国,出口商品一定程度上缓解美国物价上升压力。但长期来说中国面临供求失衡的挑战,长期预期出口减少,促使市场上调美国长期CPI预期”。

本期发布的金融行业指数与8月调查结果相比,专家对金融行业的景气指数预期均出现下调。孙立坚教授认为,“金融行业景气指数下调的原因,主要是中国目前营商环境恶化下企业的投资意愿下降,影响金融服务能力发挥,同时合资格的上市公司数量减少也影响投资银行业绩。金融行业活力减弱下保险业的景气指数也相应下调” 。

与8月调查结果相比,调查对象各地区中除深圳和天津外,其他地区的经济景气指数均出现上调。9月最高经济景气指数为深圳,为53.85;天津经济景气指数最低,为0.00。孙立坚教授认为,“本轮新的增长动能主要来自区域经济一体化,同时国家继续推行稳增长的政策下,推动国企央企相对较为集中的大城市的景气指数上扬”。

复旦发展研究院金融研究中心邀请相关专家对2021年9月《复旦-ZEW经济景气指数》报告进行了深入分析和讨论,并与2021年8月的复旦-ZEW景气指数报告对比分析,结合目前的经济形势形成了以下4个主要观点:

01

资源价格上涨对下游营商环境增加压力

02

汇率贬值预期强化,利率水平稳中向上

03

外汇储备盈余增加,短期资本流入明显

04

共同富裕政策带动消费回暖

以下是更为具体的解读内容

在国家稳增长的政策下,基建投资和先进装备制造业投资加大,GDP增长预期乐观,但由于受国际关系和国内追求高质量发展的基调下,资源进口受限和资源型产业产能减少导致上游资源价格上升,可能面临供求失衡的挑战。美国疫情调控好转,金融市场表现强劲,带动美国家庭部门的财富性增长,市场预期美国GDP预期增长。

2021年的中国经济增长预期为10.19%,与8月的调查数据相比,专家对2021年的中国经济增长预期上调0.91%。从本期调查的美国GDP增长的趋势来看,专家对2021年美国经济增长的预期9.09%,与上期调查相比上调0.11%。

中国CPI下行的原因,一是粮食供给稳定,二是在房地产调控政策和市场活力减弱的情况下,居民对未来收入增长预期放缓,消费活力减弱,促使长短期CPI下调。美国CPI短期下调的的原因是,中国作为制造业大国,出口商品一定程度上缓解美国物价上升压力。但长期来说中国面临供求失衡的挑战,长期预期出口减少,促使市场上调美国长期CPI预期。中国的PPI 预期受供求失衡的影响继续上调。

未来3个月中国的通胀率为1.21%,未来一年的通胀率为1.68%。与8月数据相比,长短期通胀预期出现下调。美国的短期通胀率为4.58%,1年期通胀率为4.87%,与上月预期判断相比,短期通胀预测出现下调,长期预测出现上调。另外,9月的PPI短期预测为9.69%,长期预测为9.46%。与上期预期判断相比,长短期的中国PPI预测均出现上调。

由于本期中国的工资增长率的参考基准上调,故本期暂不解读中国的工资预期。欧洲工资短期预期不变,长期上调的原因,主要是以法国为首的疫情护照的推行增加要素流动,政策效果短期虽未显现,但长期来说这种要素流动可促进经济复苏,劳动力需求增加,市场预期欧元区工资上升。美国短期工资上调的原因,短期原因是消费需求增加拉动劳动力市场需求的增加,长期预期下调的原因是美国周边地区疫情相对缓解,人员要素流动增加,补充的劳动力促使美国劳动力市场供给充裕,市场预期工资下调。

本期预测短期中国的平均工资增长率短期为5.14%,长期为5.35%,与上期相比,短期上升1.84%,长期上升1.98%;短期欧元区的平均工资增长率为3.50%,与上期相比不变。长期为3.73%,与上期相比上升0.19%;短期美国的平均工资增长率为4.46%,与上期相比上升0.07%,长期平均工资增长率为4.70%,与上期相比下跌0.08%。

配合中国经济的稳增长的政策,央行货币政策保持市场的流动性稳定。但预期美联储加息的情况下,市场预期央行同步上调利率以减少息差。政府大力调控房地产市场,市场资金回流银行体系和股票市场,银行存款利率预期下调。贷款利率上调,一是国家为解决供求关系的缺口,需对部分行业进行调控政策,减少贷款。二是市场资金收紧的预期下,营商环境恶化可能挤压企业的利润空间,违约风险相应上升,市场预期贷款利率上调。

3个月限的SHIBOR短期内(3个月)利率的预期为2.38%,1年后的SHIBOR的利率的预期为2.48%,与上月数据相比,专家对SHIBOR利率的短期预期不变,长期预期上调0.04%。

与8月预期相比,3个月后的年存款利率的预期为1.49%,与上期相比下调0.02%;1年后年存款利率的预期为1.47%,与上月预期相比下调0.04%。3个月后的年贷款利率的预期为3.83%,与8月调查的结果相比上调0.03%;1年以后的年贷款利率的预期为3.76%,与8月预期相比上调0.01%。

房地产市场调控的背景下,一部分的市场资金回流到股票市场,尤其是企业业绩相对稳健的主板市场,上证指数预期上调。中美经贸关系复杂化的背景下,部分资金流入内地市场,恒生指数预期下调。国家稳增长的政策下,国企央企加大基建投资和先进设备制造业投资,相比之下民营经济受到暂时性的冲击,以民营企业为主的科创板和创业板的指数预期下调。全球经济回暖和中国的稳增长政策带动石油需求增加,WTI原油价格预期上升。

本期调查时的上证综合指数基准为3716.40,专家预测3个月后的预测平均值上升约63点,1年后的预测平均值上升约298点;本期调查时的恒生指数为26059.52,3个月后的预测平均值上升约297个点,1年后的预测上升约1500个点。本期调查时的创业板指数为3198.92,3个月的预测上升约18个点,1年后的预测上升约281个点。本期调查时的科创50指数为1399.41,3个月的预测上升27个点,1年后的预测上升约191个点。WTI原油价格短期调查基准值为68.24美元/桶,3个月后价格预期上调1.72美元。

民营企业投资需求减少,出口和进口的景气指数向下调整。资源价格上涨对下游营商环境增加压力,跨境实业投资减少。受复杂的外部环境和供求关系失衡的影响,国企央企的利润空间减少,政府主导的对外投资减少,FDI输出和输入的景气指数均下调。外汇储备景气指数上调,反映金融账户上资本流入,其主要原因是境外资本流入,分享中国经济增长的红利。

21年9月外汇储备预测指数为26.92,与上期数据相比增加约2个点;FDI输出预测指数与8月份相比减少约14个点;FDI输入预测指数与8月份相比减少约12个点;出口预测指数与上月相比减少20个点;进口预测指数与上期相比减少18个点。

民间消费景气指数上调的原因是共同富裕政策推行下,低收入群体的收入增加,带动消费增加。民间投资景气指数下调,反映供求关系失衡下,上游资源价格上涨影响企业利润空间收窄,企业投资意愿减弱。政府支出景气指数下调反映供求关系失衡下政府减少不必要的投资,释放上游资源价格的压力。相应地国内债务和国外债务向下调整,减少对资金的依赖。营商环境恶化,预期就业率下降。共同富裕政策下促进低收入人群消费,对中等收入群体影响较微,汽车消费减少。受上游资源价格上升的影响供给能力向下调整,预期国际贸易份额萎缩。

民间消费景气指数为42.31,与上期相比增加约7个点;民间投资指数为3.85,与上期相比减少约21个点;政府支出指数为57.69,与上期相比减少约17个点;国内债务指数为65.38,与上期相比减少约15个点;国际债务指数为26.92,与上期相比减少约8个点;就业率景气指数与8月份调查结果相比减少约24个点;汽车登记率减少约27个点;世界贸易份额景气指数减少约22个点。

市场对人民币贬值预期强化。外汇储备指数上调的预期下,需警惕金融开放下贬值预期形成所带来的风险。

专家预测美元兑人民币汇率3个月后的平均值为6.56,1年后的平均值为6.59,与上期数据相比,人民币短期出现升值,长期出现贬值;专家预测欧元对人民币汇率3个月后的平均值为7.58,1年后的平均值为7.59,与上期数据相比,人民币短期出现升值,长期出现贬值。

金融行业景气指数下调的原因,主要是中国目前营商环境恶化下企业的投资意愿下降,影响金融服务能力发挥,同时合资格的上市公司数量减少也影响投资银行业绩。金融行业活力减弱下保险业的景气指数也相应下调。

本期发布的金融行业指数与8月调查结果相比,专家对金融行业的景气指数预期均出现下调。

受到工业原材料价格上升影响,中国的营商环境恶化,供求关系失衡尚待解决,供给端成本上升挤压企业盈利空间,整体市场活力向下调整,拖累行业的景气指数下调。通讯行业景气指数上调主要是通讯行业消费端需求增加的同时三大供应商保持供给稳定,带动景气指数上调。

与8月调查结果相比,除通讯服务业外,调查对象其他行业的景气指数均下调。其中,汽车和建筑业的景气指数下调幅度较大。

本轮新的增长动能主要来自区域经济一体化,同时国家继续推行稳增长的政策下,推动国企央企相对较为集中的大城市的景气指数上扬。房地产市场在国家强调控的政策和恒大事件的影响下,房价指数继续下调。

与8月调查结果相比,调查对象各地区中除深圳和天津外,其他地区的经济景气指数均出现上调。9月最高经济景气指数为深圳,为53.85;天津经济景气指数最低,为0.00。其次,从房价景气指数来看,与8月调查相比,调查对象所有城市的房价景气指数均出现下调。本期调查中,香港的房价景气指数最低,为-23.08。

下一期对中国经济的CEP调查将在2021年10月30日发布,敬请期待。