作者: 发布时间:2021-06-29 来源:金融研究中心+收藏本文

2021年6月25日,复旦发展研究院金融研究中心(FDFRC)发布第94期CEP的调查结果。

中国经济的景气指数从47.37上调至55.00,美国经济的景气指数从18.42上调至35.00, 欧元区经济景气指数,从-5.26上调至10.00。复旦发展研究院金融研究中心主任孙立坚教授认为,“外部环境虽仍然复杂,但由于美国疫情得到进一步控制,经济复苏,海外需求增加一定程度上拉动出口增长,激发国内投资的活力。同时产业结构优化和创新驱动的经济增长模式也逐渐显现其积极效应。美国经济的景气指数的上扬主要是来自于拜登的财政刺激计划以及美国疫苗普及率提高,市场普遍对美国经济复苏达成共识。欧元区疫情得到控制,对经济复苏带来一定的正面影响,但受财政一体化等结构性因素影响 ,其复苏程度较为缓慢”。

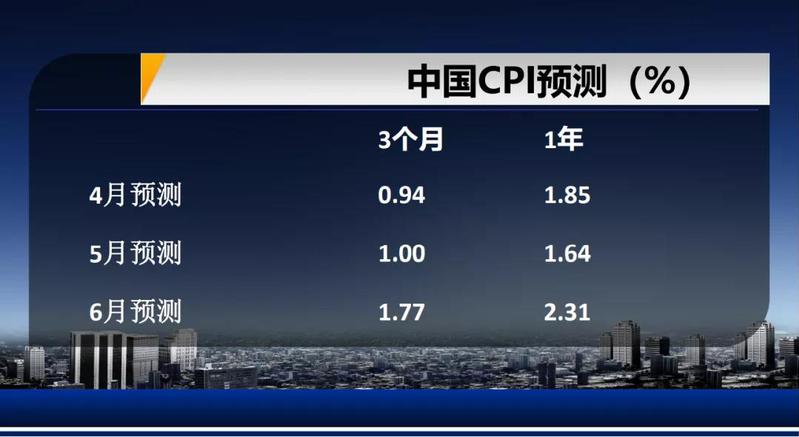

未来3个月中国的通胀率为1.77%,未来一年的通胀率为2.31%。与5月数据相比,长短期通胀预期出现上调。美国的短期通胀率为3.54%,1年期通胀率为3.35%,与上月预期判断相比,长短期通胀预测均出现上调。孙教授指出,“中美的CPI上行,主要是来自经济基本面好转的影响。但中国对未来的通胀预期是否会传导到近期CPI,仍不能确定。同时,通胀预期的管理需要管控好房价和物价水平”。

本期发布的金融行业指数与5月调查结果相比,专家对金融行业的景气指数预期均出现上调。孙立坚教授认为,“中国高质量发展提升市场活力,外部经济向好促使海外订单增加,经济基本面向好带动市场对商业银行业务的乐观预期,同时上市公司业务好转也促使市场预期投资银行业绩上升。随着经济基本面的强劲复苏也拉动保险业景气指数上扬” 。

与5月调查结果相比,调查对象各地区中除广州和深圳外,其他地区的经济景气指数均出现上调。6月最高经济景气指数为北京、上海和重庆,为50.00;天津经济景气指数最低,为30.0。孙立坚教授认为,“区域经济一体化进程加快,国内新基建的投资以及外部环境向好带来的海外订单增长,利好区域经济发展。受广深的疫情小幅反弹的影响,人员流动受限,市场下调广深的景气指数预期”。

复旦发展研究院金融研究中心邀请相关专家对2021年6月《复旦-ZEW经济景气指数》报告进行了深入分析和讨论,并与2021年5月的复旦-ZEW景气指数报告对比分析,结合目前的经济形势形成了以下3个主要观点:

01 发达国家疫情管理逐步到位,需求反弹利好中国出口

02 中国高质量发展提升市场活力

03 通胀预期的管理需要管控好房价和物价水平

以下是更为具体的解读内容

一

外部环境虽仍然复杂,但由于美国疫情得到进一步控制,经济复苏,海外需求增加一定程度上拉动出口增长,激发国内投资的活力。同时产业结构优化和创新驱动的经济增长模式也逐渐显现其积极效应。相较于去年受疫情影响导致GDP增长率低迷,在基数效应下专家预测GDP增长率大幅反弹。美国GDP增长预期的上扬主要是来自于拜登的财政刺激计划以及美国疫苗普及率提高,市场普遍对美国经济复苏达成共识。

2021年的中国经济增长预期为11.23%,与5月的调查数据相比,专家对2021年的中国经济增长预期上升5.24%。从本期调查的美国GDP增长的趋势来看,专家对2021年美国经济增长的预期3.89%,与上期调查相比上升1.46%。

二

中美的CPI上行,主要是来自经济基本面好转的影响。但中国对未来的通胀预期是否会传导到近期CPI,仍不能确定。这是由于中国在通胀预期上升的情况下可能会带来目前的储蓄增加,未必能传导到CPI。同时,通胀预期的管理需要管控好房价和物价水平。PPI上行的原因主要来自于大宗商品价格上升,尤其是受国外的经济好转拉动大宗商品价格需求和中美贸易摩擦中人为因素导致大宗商品价格调高。

专家对中美的通货膨胀率的预期,未来3个月中国的通胀率为1.77%,未来一年的通胀率为2.31%。与5月数据相比,长短期通胀预期出现上调。美国的短期通胀率为3.54%,1年期通胀率为3.35%,与上月预期判断相比,长短期通胀预测均出现上调。另外,6月的PPI短期预测为6.96%,长期预测为6.15%。,与上期预期判断相比,长短期的中国PPI预测均上调。

三

中国经济基本面好转下劳动力市场需求复苏,加上人口结构转趋老龄化少子化,劳动力成本上升。同时由于居民对未来的通胀预期上升,对底线工资的要求提高,也拉动工资增长率的上涨。欧美的工资上涨除了受经济基本面好转带来的劳动力市场需求增加的因素以外,还有由于疫情仍在管控当中,劳动力移动仍受限制,导致市场用工成本增加。

本期预测短期中国的平均工资增长率短期为3.46%,长期为4.20%,与上期相比,短期上升0.11%,长期上升0.55%;短期欧元区的平均工资增长率为3.61%,与上期相比上升0.23%。长期为4.18%,与上期相比上升0.65%;短期美国的平均工资增长率为4.50%,与上期相比上升0.16%,长期平均工资增长率为4.94%,与上期相比上升0.40%。

四

央行货币政策满足市场复苏,适度加大流动性投入。从小幅人民币升值和外汇储备增加反映外汇占款增加,也促使央行加大银行间市场的货币的净投放增加。最后央行为确保地方经济发展的融资需求,也调低SHIBOR利率,使得SHIBOR利率长短期预期均呈下行调整态势。市场上资金面虽充裕,但由于股市和楼市受全球资本市场的不确定性的影响,资金趋向回流银行体系,促使存款利率下行。贷款利率短期预期下调反映债务到期带来的违约风险的管理强度提高,但债务到期时间点过后,总体受资金流动性充足的影响,长期贷款利率预期下调。

3个月期限的SHIBOR短期内(3个月)利率的预期为2.62%,1年后的SHIBOR的利率的预期为2.74%,与上月数据相比,专家下调SHIBOR利率的长短期预期。与5月预期相比,3个月后的年存款利率的预期下调0.04%,至1.52%;1年后年存款利率的预期为1.59%,与上月预期相比下调0.02%。3个月后的年贷款利率的预期为3.86%,与5月调查的结果相比上调0.02%;1年以后的年贷款利率的预期为3.94%,与5月预期相比下调0.03%。

五

股市各大板块指数的预期在平稳中小幅上涨,反映国内资本市场在制度建设当中,监管制度正在优化,资本市场表现较为平稳。香港资本市场受内地资本市场的影响表现较为稳定,但受海外市场对美联储加息的预期影响,恒生指数长期下调。全球经济主要经济体的疫情收敛和财政刺激政策的规模增大,利好市场需求增加,拉动原油价格上涨。

本期调查时的上证综合指数基准为3609.94,专家预测3个月后的预测平均值上升约21点,1年后的预测平均值上升约88点;本期调查时的恒生指数为28738.88,3个月后的预测平均值下跌约107.38个点,1年后的预测上升约400个点。本期调查时的创业板指数为3285.51,3个月的预测下跌约3个点,1年后的预测上升约142个点。本期调查时的科创50指数为1449.87,3个月的预测上升24个点,1年后的预测上升约101个点。WTI原油价格短期调查基准值为70.10美元/桶,3个月后价格预期上调3美元。

六

外汇储备景气指数上调的原因,一是金融账户资金流入,二是中国海外投资的收益增长。FDI输出和FDI输入的景气指数上调幅度相当,反映中国整体的经常账户和资本账户表现相对平稳。进口景气指数的上升幅度大于出口,反映中国经济开放度加大,同时内循环下国内需求以及受西方国家的贸易摩擦影响,进口成本增加促使进口景气指数上扬。

21年6月外汇储备预测指数为50.00,与上期数据相比增加约11个点;FDI输出预测指数与5月份相比增加约32个点;FDI输入预测指数与5月份相比增加约30个点;出口预测指数与上月相比增加约3个点;进口预测指数增加约19个点。

七

市场活力恢复带动民间消费,外部环境好转下海外订单增加,企业投资信心增强,同时也带动就业率的上升和世界贸易份额的扩大。政府推进智慧城市和区域经济一体化的发展战略以及大力支持创新研发,政府加大投资支出。国内债务景气指数上调反映地方政府通过发债进行融资支持经济发展转型。国际债务的景气指数上调,反映海外对分享中国经济的强劲复苏的成果的需求增加。是中国政府的信用提高的表现。

民间消费景气指数为45.00,与上期相比增加约3个点;民间投资指数为35.00,与上期相比增加约3个点;政府支出指数为65.00,与上期相比增加15个点;国内债务指数为70.00,与上期相比约增加约个23点;国际债务指数为45.00,与上期相比增加约19个点;就业率景气指数从与5月份调查结果相比增加约37个点;汽车登记率增加约26个点;世界贸易份额景气指数增加约14个点。

八

美国货币宽松的场景下,美元下行压力较大,相对人民币在短期内升值压力较大,但长期中国为创造良好的营商环境,市场预期政府为保持人民币汇率稳定作出调控政策,其升值力量放缓。在美元弱势的情况下欧元成为强势货币,市场预期在人民币和美元汇率相对稳定的情况下,欧元对人民币汇率中人民币长短期均贬值。

专家预测美元兑人民币汇率3个月后的平均值为6.41,1年后的平均值为6.55,与上期数据相比,人民币短期出现升值,长期不变;专家预测欧元对人民币汇率3个月后的平均值为7.81,1年后的平均值为7.86,与上期数据相比,人民币长短期均出现贬值。

九

中国高质量发展提升市场活力,外部经济向好促使海外订单增加,经济基本面向好带动市场对商业银行业务的乐观预期,同时上市公司业务好转也促使市场预期投资银行业绩上升。随着经济基本面的强劲复苏也拉动保险业景气指数上扬。

本期发布的金融行业指数与5月调查结果相比,专家对金融行业的景气指数预期均出现上调。

十

中国内循环的高质量发展成果逐渐显现,数字经济的发展拉动信息技术和通讯行业的景气指数上调。就业复苏和海外需求增加推动民间消费增加,零售贸易业景气指数上调。结构性优化的过程中“碳达峰、碳中和”的目标下推出的行业绿色标准虽然对建筑业和汽车业的用工用料带来一定的压力,但在新基建发展和经济复苏下的汽车需要增长仍能支撑建筑业和汽车业的健康发展。但市场预期绿色行业标准下能源和化工/制药的景气指数下行压力较大。

与5月调查结果相比,除化工/制药和能源以外,调查对象所有行业的景气指数均上调。其中,机械/工程和建筑业的景气指数上调幅度较大。

十一

区域经济一体化进程加快,国内新基建的投资以及外部环境向好带来的海外订单增长,利好区域经济发展。受广深的疫情小幅反弹的影响,人员流动受限,市场下调广深的景气指数预期。市场上调房价景气指数的原因,一是经济的强劲复苏利好房价上升,二是国外资金流入和国内资金增加带来的资金效应带动房价上涨。

与5月调查结果相比,调查对象各地区中除广州和深圳外,其他地区的经济景气指数均出现上调。6月最高经济景气指数为北京、上海和重庆,为50.00;天津经济景气指数最低,为30.0。其次,从房价景气指数来看,与5月调查相比,除天津外,调查对象其他城市的房价景气指数均出现上调。本期调查中,天津房价景气指数最低,为10.0。