作者:廖晓芳 发布时间:2019-11-01 来源:复旦发展研究院+收藏本文

中拉合作进程的政策

2015年年初,标志着中拉整体合作开端的中拉论坛首届部长级会议上通过了《中国与拉美和加勒比国家合作规划(2015-2019年)》。该《规划》明确了中拉之间在贸易、投资和金融领域加大双方重点项目合作等目标计划。

2016年发布的第二份《中国对拉美和加勒比政策文件》再次明确提出,中方愿意同拉方共同构建“1+3+6”务实合作新框架,即以《规划》为指引,以贸易、投资、金融合作为动力,以能源资源、基础设施建设、农业、制造业、科技创新、信息技术为合作重点;积极探索“3×3”产能合作新模式,即共建拉美物流、电力、信息三大通道,实现企业、社会、政府三者良性互动的合作模式,拓展基金、信贷、保险三条融资渠道,推动中拉合作加快提质升级。

2018年年初召开的中拉论坛第二届部长级会议上,中方再次强调愿与拉方一道深化“1+3+6”合作框架,推动中拉合作优化升级、创新发展,打造领域更宽、结构更优、动力更强、质量更好的合作新局,并提出在建设陆洋一体的大联通、培育开放互利的大市场、打造自主先进的大产业等重点领域深化合作。在一系列有利的政策规划引导下,双方经贸合作规模和水平持续攀升。

中拉合作的具体表现

1. 中国加入拉美地区最重要的多边开发机构美洲开发银行集团

从中国方面看,自2009年加入拉美地区最重要的多边开发机构美洲开发银行集团(IDB)以来,中国人民银行积极参与美洲开发银行相关事务(包括其历次增资)。通过探索建立联合融资机制等多种方式,大力推动中国金融机构和企业与美洲开发银行在拉美贸易融资和基础设施建设等领域的合作,共同促进拉美地区的减贫及经济社会发展。同时,中国作为加勒比开发银行成员国,在推动与加勒比地区经贸和金融合作中也发挥了重要的支持作用。

2. 拉美诸国加入亚投行

从拉美方面看,相关国家参与中国及亚洲金融合作的意向也逐渐增强。在中国主导的亚洲基础设施投资银行(亚投行)成立过程中,巴西成为首批57个创始成员国之一。

2017年3-12月,秘鲁、委内瑞拉、玻利维亚、智利、阿根廷和厄瓜多尔又相继成为亚投行成员。截至2017年年底,在84个亚投行成员国中,拉美国家已占有7席。另外,巴西还参与了总部设在中国上海的金砖国家开发银行的创建。上述中拉之间多边双向资金融通机制的开启,为未来进一步金融合作奠定了良好基础。

3. 双方签订双边本币互换协议

截至2017年7月,中国人民银行与拉美国家央行共签署6份总规模达2830亿元人民币的双边本币互换协议,金额占中国人民银行全部本币互换协议总额的约9%。上述一系列双边本币互换安排的建立,不仅可在提供紧急流动性支持和维护金融市场稳定等方面发挥积极作用,而且以双边本币直接进行结算,可有效规避通过第三方货币套算带来的汇率风险,为中拉双边贸易投资提供了一种可供选择的便利安排。

中国对拉美地区的投资特征

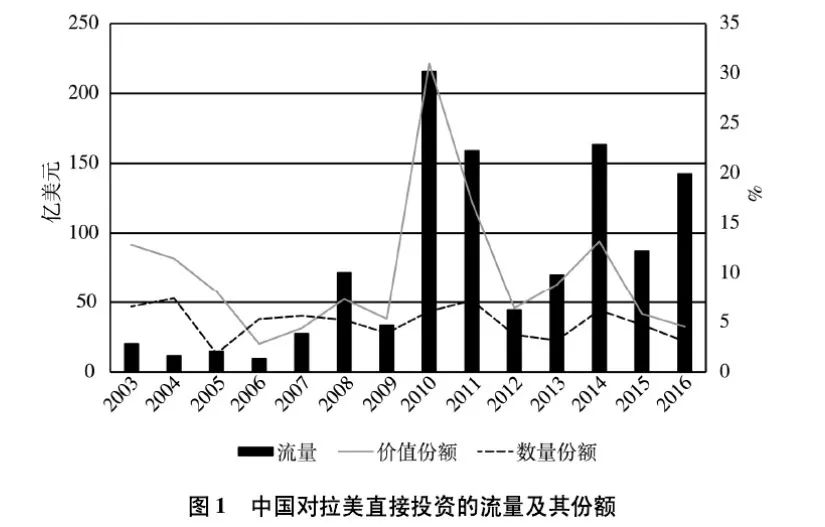

(一)投资规模中国对拉美投资起步较晚,增长速度快,但波动性较大。中国直到1999年才出现第一笔对拉美的投资,而同为发展中国家聚集的非洲于1997年便有中国资本流入的记录。2000-2002年期间,中国没有对拉美进行投资。图1显示,2003年以来,中国对拉美的投资增长迅速,投资存量由2003年的20.2亿美元增至2016年的1070.5亿美元,增长了52倍,年均增长率达35.7%。虽然中国对拉美投资存量年均增速保持高位,但不同年份的投资流量差异较大。增长较高的年份是2010、2011、2014和2016年,其中前三个年份的投资流量均超过150亿美元,而2012年、2013年的流量仅分别为44.4亿美元、70.1亿美元,不到2010年峰值水平(215.5亿美元)的1/3。2016年,拉美是中国对外投资的第四大目的地,投资存量为1070.5亿美元,占中国对外投资的比重为8.8%。拉美吸引的中国资本规模与亚洲(4029.9亿美元)、欧洲(2948.9亿美元)和北美洲(2171.4亿美元)相比差距较大,具有一定的增长空间。2003-2009年期间,中国对拉美的投资份额持续下降,价值份额和项目数量份额分别由2003年的12.9%、6.6%降至2009年的5.3%、3.9%。2010、2011和2014年是比较特殊的三年,中国对拉美投资价值份额分别达31.0%、17.2%和13.2%,但是项目数量占比依然不高,这说明中国对拉美直接投资的增长点主要集中在少数投资单价高的大型项目上,如能源、资源等。在缺少大项目的年份,中国对拉美投资价值份额迅速回落到10%以下,比如2015年为5.84%,2016年进一步降至4.56%(见图1)。在可并购的大型资产数量有限且受东道国政府较强管制的情况下,未来拉美对中国投资的吸引力很难再现金融危机后的辉煌。总体上看,拉美地区近年来对于中国资本的吸引力有所下降。

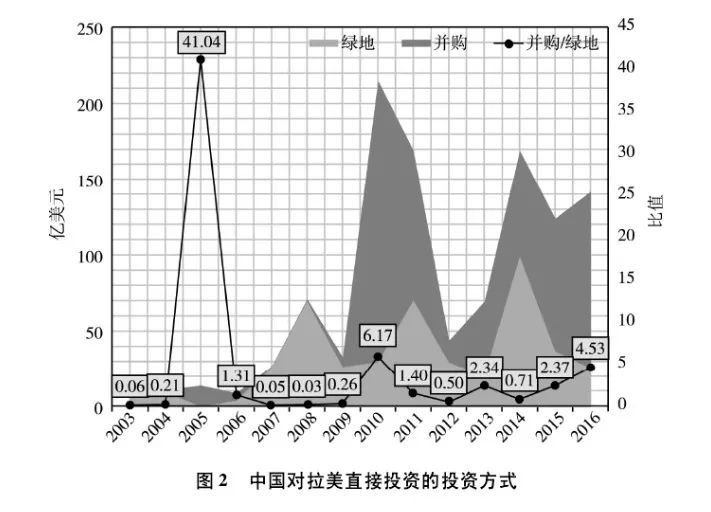

(二)进入模式对外投资的投资方式一般分为绿地投资和并购投资,绿地投资要求对外投资企业在境外新增固定资产投资、新建销售渠道、雇用人员,而并购投资是完全或部分兼并外国公司股权和资产,从而获得后者的厂房、人员、品牌和销售渠道等。

从投资价值角度看,2016年中国对拉美的绿地投资和并购投资存量分别为468.9亿美元、601.5亿美元,份额分别为43.8%、56.2%,从投资项目数量看,中国对拉美的绿地投资和并购投资项目的总数量分别为246起、100起,份额分别为71.1%、28.9%。在全球金融危机之前,绿地投资是中国对拉美直接投资的主要方式。2009年以前,绿地投资在中国对拉美投资中的份额较大,特别是2008年并购投资仅占绿地投资的3%。2005年,并购投资额远大于绿地投资额,这是受到单笔大额并购投资的影响。当年,中石油和中石化以14.2亿美元的价格,联合收购加拿大石油公司在厄瓜多尔的石油资产和管道资产,该笔交易占当年中国对拉投资的97.6%。金融危机对中国在拉美的绿地投资造成了一定的负面影响,绿地投资额从2008年的69.8亿美元急剧跌至2009年的26.6亿美元,跌幅超过50%。不过,绿地投资在2010-2011年很快恢复至2008年金融危机前的水平。全球金融危机以来,并购投资成为中国对拉美投资的主要方式,且优势地位日益巩固。金融危机导致拉美的资产泡沫破裂、当地企业的流动性需求急剧上升,这为资金实力较强的中国企业在拉美的并购投资提供了难得的机遇。2009年及以前,中国对拉美的并购投资流量从未超过15亿美元,2009年后中国企业在拉美的并购投资额出现了井喷式增长,投资流量自2009年的6.9亿美元迅速增长至2010年的185.3亿美元,增长了26倍。2014年以来,中国对拉美的并购投资依然保持了高速增长,2015年、2016年的并购投资额分别达87.6亿美元、116.6亿美元(见图2)。这说明,中国在拉美地区的并购投资相当活跃。

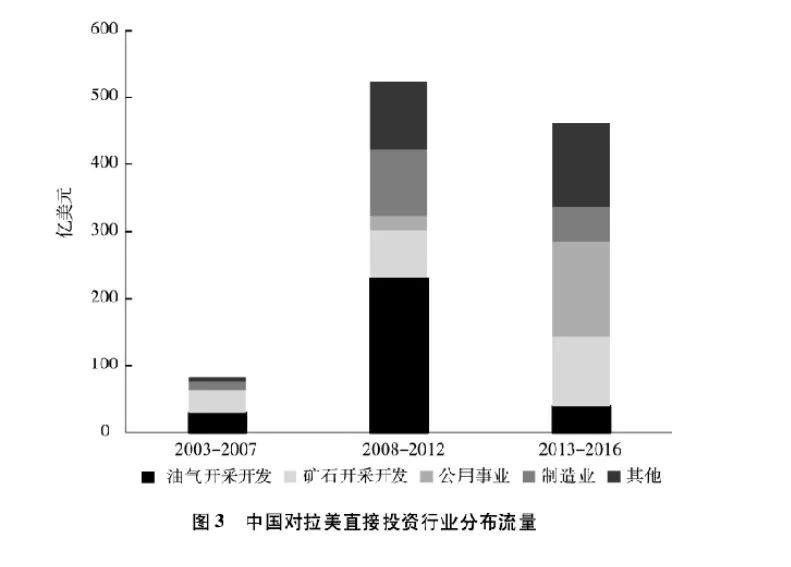

(三)行业结构2016年,中国对拉美直接投资涉及17个行业门类,行业覆盖率为81%,低于中国对外投资的总体行业覆盖率(95%)。中国对拉美尚未开展直接投资的行业包括教育服务、酒店餐饮、公共服务和其他服务,而对世界尚未开展投资的行业仅为公共服务。2003-2007年期间,自然资源行业占据了中国在拉美投资的多数份额,比重达40%,2008-2012年间进一步升至49%。与此同时,中国对拉美投资的行业多样性有了明显改善,制造业的投资份额显著上升,由2003-2007年期间的16%升至2008-2012年期间的32%。2013-2016年间,投资行业多元化程度继续深化,油气行业投资占比降至12%,公用事业、制造业的投资份额分别达41%、15%(见图3)。总体上看,中国对拉美投资的行业多元化趋势显著,行业结构趋于优化。

中国对拉美地区重点投资领域

中短期内拉美地区依赖外部资本的局面难以改变,而发达国家资本回流造成的融资缺口给中国投资提供了难得机遇。当前中国正在不断扩大对外开放,并致力于推动“一带一路”建设稳步发展。拉美和加勒比地区已经成为“一带一路”重要参与方。“一带一路”建设的“五通”精髓与中拉关系“五位一体”新格局和“3×3”中拉产能合作新模式高度契合。凭借“一带一路”国际合作新平台,中国对拉投资可在如下领域精耕细作。

(一)农业领域

其一,相对于能源、矿产领域的投资,中国在拉美地区投资农业的边际效用会更大,因为农业是一种兼具经济和社会效应双重功能的基础产业,尤其在抵抗全球粮食危机和减少贫困方面这种意义体现得更为明显。

其二,投资农业可为拉美地区对华出口提供多元化潜力,特别是在农产品加工业上。而且,加大农业投资可为因中美贸易摩擦而引起的贸易转移效应打下基础。除葡萄酒以外,加工产品在目前拉美对中国农产品出口篮中份额最低。然而,促进农产品深加工是有利于农业贸易结构优化的。

其三,随着中国和拉美国家农业合作水平不断提升,中国可打造包括农业科技研发中心、农业加工示范园以及农业投资开发区等的农业产业链投资。

(二)基础设施领域

拉美地区基础设施供给及服务质量严重受限的原因之一是公共和私人部门对基础设施投资偏低。20世纪80年代基础设施投资最高,1980-1989年期间公共和私人投资总计平均占GDP的3.6%,1987年达到最高峰,占比为4.1%,而在90年代基础设施投资占GDP比例下降至2.2%。2008-2013年拉美基础设施投资每年占GDP比例处于2.4%-3.2%的水平,平均比例为2.7%。而拉美经委会曾在2011年从各种维度对拉美基础设施差距进行了衡量,并指2012-2020年为足企业和最终消费者的基础设施需求,该地区基础设施投资占GDP比例需要达到年均6.2%的水平。该项研究的最新更新指出,2016-2030年这一比例需要保持在5.4%-8.6%的水平,具体取决于对经济增长的预期。面对如此巨大的需求,凭借在基建领域多年积累的先进技术和丰富经验,中国在该领域大有可为。

(三)先进制造业领域

拉美产业结构失衡的特征之一是存在去工业化趋势,加之2002-2008年大宗商品超级繁荣加重了拉美初级产品专业化导向,进一步削弱了拉美国家对工业(制造业)的投入,进而导致制造业缺乏国际竞争力,这种趋势至今没有得到有效扭转。凭借2015年出台的《中国制造2025》,中国布局了实现制造强国战略目标的第一个十年行动纲领。在实施过程中,中国会加强与相关国家制造业的战略对接,扩大智能制造及信息通讯技术等新兴产业和业态的合作,而且凭借“一带一路”平台支持建立当地的产业体系。因此,中国企业参与拉美地区的再工业化进程,不仅能提升双方价值链,而且有利于促进拉美地区内部生产一体化。

(四)数字经济领域

信息通信技术(ICT)有利于拉美经济增长以及向以先进制造业和现代服务业为基础的经济加速转型。而且,数字经济(包括电信、硬件、软件和ICT服务)是生产增加、经济增长和可持续发展的源泉。然而,拉美主要国家尚未达到实现工业4.0所需五大支持技术(宽带、数据中心、云计算、大数据和物联网)的最低标准。4G网络覆盖率低于35%,宽带平均速度低于300kBps、下载速度低于50MBps,对数据中心的投资占GDP比例低于0.1%,云服务投资不足ICT支出的3%,对大数据和物联网的投资也很低。凭借后发优势,中国在数字经济领域取得较大进展,双方在该领域的合作潜力巨大。

(五)金融服务领域

加强中拉金融合作的重要意义已经在共同应对金融危机的过程中充分体现出来。今后值得关注的问题是,如何进一步发挥金融合作的潜力,探索多种有效的金融合作方式,逐步建立健全金融合作机制,使金融合作成为深化双边关系、推动相互投资的重要手段。

综上所述,中国对拉美直接投资主要集中于自然资源领域,行业分散化有一定进展,但在2014-2016年间有所退化。从行业结构看,自然资源、公用事业和制造业呈现三足鼎立的局面,自然资源行业投资量最大,公用事业投资近两年增长迅猛,制造业投资最具活力。

拉美国家投资情况及风险分析

巴西

巴西是拉美吸引中国投资最多的国家,投资行业主要分布在公用事业、油气开采开发、制造业等行业,投资规模分别为162.29亿美元、152.97亿美元和105.48亿美元。投资项目最多的是制造业,计69起;其次是信息行业,计18起;公用事业9起。投资项目数排名第4-14位的行业依次为矿产开采开发、金融保险、零售业、信息、运输仓储、批发零售、建筑业、教学科研技术服务、行政支持与废物处理、地产租赁、医疗保障和社会援助。

投资风险分析

巴西总体风险水平中等,投资失利率约5%,失利项目分布在接收中国投资的10 个行业中的金属矿产和运输业,行业风险差距较小。其中,农业、化工、能源、金融、物流、地产、高科技和公用事业等行业的投资风险较小,金属矿产、交通运输等行业的投资风险较高。2009年,中国宝钢欲出资28.8亿美元与巴西淡水河谷公司共同投资巴西安奇艾达地区的钢铁项目,但却受价格低迷、国际经验不足和巴西政策不稳定等因素的制约而被迫放弃。中信集团2009年欲以1.4亿美元收购Thyssen Krupp的尝试也失利。

秘鲁

秘鲁是拉美吸引中国投资第二的国家,合计31起,191.52亿美元,占中国对拉美投资的17.89%,投资行业主要分布在矿产开采开发、油气开采开发和农林牧渔等行业,投资规模依次为143.82亿美元、34.53亿美元和11.09亿美元。矿产开采开发项目最多,计12起;农林牧渔其次,计8起;油气开采开发、制造业和金融保险为3起;排名第4-6位的行业依次是制造业、金融保险、信息。

投资风险分析

秘鲁总体风险较低,无论按项目数量还是按金额衡量的失利率都没有超过7%,失利项目分布在接收中国投资3个行业中的金属矿产行业。能源和公用事业的行业风险低,中国投资无失败的项目;金属矿产行业投资失利率约为8%-10%,失败项目是2009年中国紫金矿业在秘鲁投资的铜钼矿遭遇武装袭击,但该项目当时处于前期准备阶段,实际影响不大。2014年,以五矿为首的中国企业联合体投资Las Bambas铜矿项目虽然遭遇了挫折,但最终凭借前期积累的处理社区问题经验和雄厚的财力,成功化解了危机,这也使得秘鲁金属矿产行业的总体失利率不高。

阿根廷

阿根廷是拉美吸引中国投资第三的国家,共计15起,98.53亿美元,占中国对拉美投资的9.20%,投资行业主要分布在油气开采开发、零售业和制造业,投资规模分别为56.00亿美元、27.00亿美元和7.29亿美元。制造业投资项目最多,计5个;零售业其次,计3个;油气开采开发、矿产开采开发和信息均为2起;排名第4-6位的行业依次是金融保险、矿产开采开发、信息。

投资风险分析

阿根廷总体风险水平偏高,按价值衡量的投资失利率为20.27%,失利项目分布在接收中国投资9个行业中的能源业,行业的投资风险差异较大。能源行业投资风险高,受2011年中海油放弃以71亿美元收购BP公司在阿根廷的油气资产(泛美能源公司)的影响较大。中海油对此次交易失败原因的官方解释是“先决条件尚未达成”。根据业界的分析,未达成的先决条件有两个:一是交易对手BP的态度变化;二是阿根廷政府对于资源行业的兼并案审核标准严苛。若剔除这笔交易,阿根廷的投资风险将处于较低的水平。

墨西哥

墨西哥是拉美吸引中国投资第四的国家,共计58起,58.53亿美元,占中国对拉美投资的5.47%,投资行业主要分布在制造业、信息和建筑业,投资规模分别为26.80亿美元、15.88亿美元和6.49亿美元。制造业投资项目最多,计29个;信息业其次,计8个;矿产开采开发5起;排名第4-10位的行业依次是地产租赁、批发零售、矿产开采开发、金融保险、零售业、运输仓储、医疗保障和社会援助。

投资风险分析

墨西哥总体风险水平高,按项目数量衡量的投资失利率超过20%,按价值度量的失利率超过50%,失利项目分布在接收中国投资6个行业中的运输和其他行业,行业风险差异较大。交通运输业的风险高达97.32%,主要源自两个失利案例:一是2015年中铁建欲以37亿美元投资墨西哥铁路的失败,二是2007年田野汽车欲以3亿美元投资汽车产业的失利。中国在墨西哥汽车行业唯一成功的一笔投资,是江淮汽车2017年在墨西哥东北部城市撒哈冈市(Sahagun)投资1.1亿美元建厂生产旗下SUV车型的项目。不过,墨西哥的能源、物流和金属矿产开采行业的投资风险较低。

智利

2015年5月,中国人民银行批准给予智利500亿美元的人民币合格境外机构投资者(RQFII)额度,使智利成为截至2016年年底18个获得该额度国家中唯一一个拉美国家,为其未来投资中国资本市场创造了条件。

2015年5月25日,中国人民银行与智利央行签署了在智利建立人民币清算安排的合作备忘录,授权中国建设银行智利分行担任智利人民币业务清算行。

综上,中国对拉美投资的行业风险因国家和具体行业不同而有所差异,在能源、金属矿产和基建等重要行业存在显著风险差异。投资风险较低的行业有农业、化工、金融、地产、高科技和公用事业等。投资风险差异较大的行业有能源、金属矿产、交通运输等行业,其中能源投资风险低的国家是巴西、智利、哥伦比亚、厄瓜多尔和墨西哥,而风险高的国家是阿根廷。金属矿产行业投资风险低的国家有阿根廷、厄瓜多尔、墨西哥和秘鲁,风险高的国家是巴西、智利。交通运输行业投资风险低的国家有巴西、阿根廷、哥伦比亚、厄瓜多尔,风险高的国家是墨西哥。

文字编辑:廖晓芳 发展研究院智库研究助理