作者:金融研究中心 发布时间:2024-07-25 来源:复旦发展研究院+收藏本文

复旦发展研究院金融研究中心邀请相关专家对2024年6月《复旦-ZEW经济景气指数》报告进行了深入分析和讨论,并与2024年5月的复旦-ZEW景气指数报告对比分析,结合目前的经济形势形成了以下3个主要观点:

① 政策红利和新质生产力的培育利好市场消费和投资的结构变化

② 金融治理效果呈现阶段性分化结构,市场短期承压,长期向好

③ 货币政策所达成的内外目标通过长短两种不同的政策工具实现

复旦发展研究院金融研究中心主任孙立坚教授与第一财经连线,解读新一期指数

以下是更为具体的解读内容:

01

中国GDP增速预测指数上调,市场预期三中全会后,稳增长政策力度将进一步加大,将有利于形成中国经济的修复势头。然而,中国增长模式的结构性切换仍需要时间,叠加美国大选的不确定性,共同造成经济景气指数的承压。美国GDP增长放缓,随着持续加息的货币政策效果逐渐显现,美国过热经济将出现一定冷却,美国GDP增速预测指数略有下调。欧元区经济景气指数仍为负但出现回调:随着欧元区各国大选结果落地,大选的不确定性消失,然而当前出现政治理念与过去所倡导的发展模式不一致,未来发展的不确定性延续。

2024年的中国经济增长预期为5.27%,与5月的调查数据相比,专家对2024年的中国经济增长预期上调0.01%。从本期调查的美国GDP增长的趋势来看,专家对2024年美国经济增长预期是2.93%,与上期调查相比下调0.08%。中国经济的景气指数从3.85下调到-9.09,美国经济的景气指数从38.46下调至36.36,欧元区经济的景气指数从-7.69上调到-4.55。

02

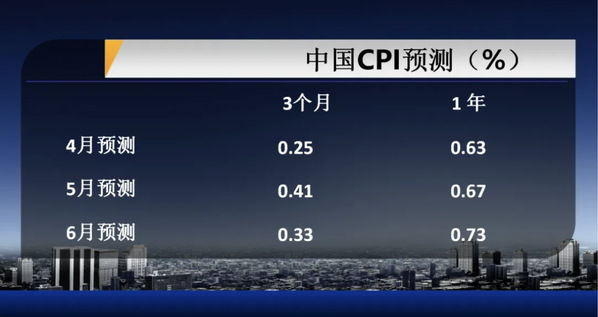

农产品等价格周期性影响和市场需求疲软共同带动中国短期CPI景气指数下调。而上游生产要素等价格的上升,对短期PPI景气指数形成提振作用。长期来看,随着政策红利逐步释放,市场营商环境的改善将进一步传导至家庭部门,表现为长期CPI以及PPI景气指数的上调。美国当前的高息环境对经济以及市场活力的冷却效果,表现为短期CPI景气指数下调;未来降息预期强势,带动价格反弹,长期CPI景气指数上调。

预测未来3个月中国的通胀率为0.33%,未来一年的通胀率0.73%。与5月数据相比,短期预期下调,长期预期上调。预测美国的短期通胀率为3.27%,1年期通胀率为3.21%,与上月预期判断相比,短期预期出现下调,长期预期上调。另外,6月的PPI短期预测为-0.94%,长期预测为-0.17%。与上期预期判断相比,中国PPI长短期预期均出现上调。

03

当前的经济疲软表现为中国短期工资景气指数的下调,未来经济回暖对劳动力市场的提振将带动中国长期工资景气指数上调。过热经济的冷却以及人工智能兴起对劳动力市场产生一定冲击,带动美国工资景气指数下调。欧洲工会力量以及各国左派力量上台后兑现发展经济承诺,共同拉动欧洲工资景气指数上调。

本期预测中国的平均工资增长率短期为5.14%,长期为5.06%,与上期相比,短期下调0.01%,长期上调0.20%;短期欧元区的平均工资增长率为5.31%,与上期相比上调2.19%。长期为5.23%,与上期相比上调2.03%;短期美国的平均工资增长率为4.89%,与上期相比下调1.05%,长期平均工资增长率为5.04%,与上期相比下调0.77%。

04

SHIBOR利率预期上调的原因主要在于逆回购到期带来的资金回流。央行通过LPR引导长期利率下行,降低实体经济融资成本,反映为贷款利率预期下调。禁止手工补息监管落地后存款利率短期预期下调;长期来看,经济回暖后贷款需求旺盛将驱动银行为吸收存款提供更高的存款利率,反映为存款利率长期预期上调。

3个月期限的SHIBOR短期内(3个月)利率的预期为1.90%,1年后的SHIBOR的利率的预期为1.84%,与上月数据相比,专家对SHIBOR利率的短期预期上调0.02%,长期预期上调0.03%。与5月预期相比,3个月后的年存款利率的预期为1.46%,与上期相比下调0.01%;1年后年存款利率的预期为1.42%,与上月预期相比上调0.05%。3个月后的年贷款利率的预期为3.39%,与5月调查的结果相比下调0.02%;1年以后的年贷款利率的预期为3.28%,与5月预期相比下调0.02%.

05

IPO等金融监管强化以及金融治理影响持续,导致上证指数和创业板指数承压。恒生指数预测下行的原因,一是中美摩擦加剧;二是国内市场与恒生指数的共振。政策红利推动科创板指数上调。三大经济体需求疲软拖累原油价格,叠加地缘政治冲突的阶段性平缓,共同带动原油价格短期下行,随着三大经济体的经济修复能力改善,原油价格预期将上行。

本期调查时的上证综合指数基准为3030.25,专家预测3个月后的预测平均值下跌约33点,1年后的预测平均值上升约106个点;本期调查时的恒生指数为17915.55,3个月后的预测平均值下降约141个点,1年后的预测上涨约394个点。本期调查时的创业板指数为1811.36,3个月的预测上涨约23个点,1年后的预测上升约150个点。本期调查时科创50指数为756.9,3个月的预测上升约25个点,1年后的预测上升约100个点。WTI原油价格短期调查基准值为80.33美元/桶,3个月后价格预期下调0.36美元。

06

中国出口预测指数上调的原因:一是美国在大选期间放松对中国低端产品的贸易制裁,叠加其高通胀环境,对中国企业出口形成利好;二是出口贸易条件的改善以及商品价格提升。进口预测指数上调的原因在于中国通过进博会等渠道形成开放的长效机制。FDI的周期性效应、一带一路合作带动海外投资规模增长,中国企业走出去面临的赌点痛点的改善,共同推动FDI输出和输入预测指数上调。外汇储备预测指数上调的原因:一是贸易结构因素,顺差增长带动外汇储备增加;二是金融账户资本流入。

24年6月外汇储备预测指数为27.27,与上期数据相比增加约27个点;FDI输出预测指数与5月份相比增加约24个点;FDI输入预测指数与5月份相比增加约6个点;出口预测指数与上月相比增加约26个点;进口预测指数与上期相比增加约11个点。

07

民间消费景气指数上调原因:一是政策缓解居民债务负担;二是统一大市场的政策红利以及创新举措带来的新消费现象。民间投资景气指数上调原因:一是出口带来的订单增加,支撑民间投资回暖;二是新质生产力发展下催生出链模式的合作方式,以及专精特新模式,对民间投资起到支撑作用;三是民间投资与民间新消费需求相匹配。政府支出企稳的原因主要在于政府债务规模控制。国际债务集中还款压力增大以及民营企业在国外进行投融资带来的新增债务,共同导致国际债务指数的上调。汽车登记率下调,反映当前的大类消费需求不足。中国出口的增加利好世界贸易份额的表现。

民间消费景气指数9.09 ,与上期相比增加约12个点;民间投资指数为0,与上期相比增加约8个点;政府支出指数40.91,与上期相比减少约1个点;国内债务指数72.73,与上期相比减少约4个点;国际债务指数为31.82,与上期相比增加约20个点;就业率景气指数-9.09,与5月份调查结果相比减少约6个点;汽车登记率减少约17个点;世界贸易份额景气指数与上月相比增加约20个点。

08

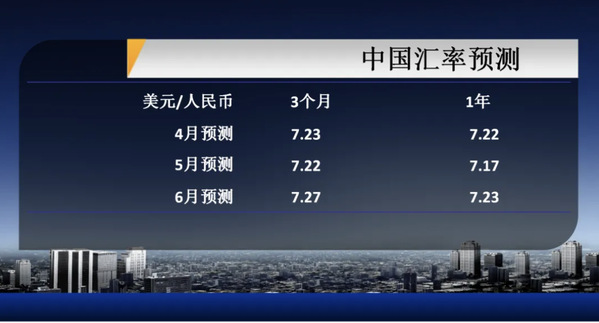

FDI输出力度强劲叠加美元强势,共同导致人民币对美元预期贬值。

专家预测美元兑人民币汇率3个月后的平均值为7.27,1年后的平均值为7.23,与上期数据相比,人民币长短期预期均贬值;专家预测欧元对人民币汇率3个月后的平均值为7.79,1年后的平均值为7.69,与上期数据相比,人民币短期预期升值,长期预期贬值。

09

基数效应以及金融治理监管强化,导致银行、保险业景气指数短期承压。

本期发布的金融行业指数与5月调查结果相比,专家下调商业银行、保险业景气预期,上调投资银行景气预期。

10

大类消费需求不足叠加关税影响,导致汽车行业景气指数承压。新质生产力的培育和中国在一带一路贸易中充分发挥比较优势,带动化工/制药、机械/工程、信息技术、通讯服务行业景气指数上扬。电子产品行业目前仍面临国内外技术差距较大,“卡脖子”的困境仍然存在,因此景气指数承压。建筑行业景气指数下调,一是周期性因素,二是规模以上投资偏弱。能源行业景气指数下调的原因在于下游汽车行业承压产生的压制作用。零售贸易景气指数下调的原因在于零售贸易的结构性调整,传统的消费赛道逐步被新消费模式取代。

与5月调查结果相比,化工/制药、机械工程、信息技术和通讯行业景气指数上调,汽车、电子产品、零售贸易、建筑业、能源业的景气指数下调。

11

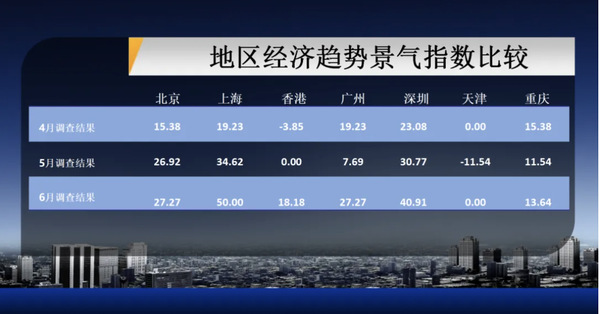

推动区域经济一体化战略的积极影响下,区域间的协同效应以及一体化活力显现,带动各地区经济景气指数上调。房地产景气指数除上海外各地区均下调,表现出虽然地产政策红利不断释放,但市场对未来房价的预期还处于不断调整阶段。上海受益于进博会、国际大都市等政策红利,房地产景气指数回暖。

与5月调查结果相比,北京、上海、香港、广州、深圳、天津和重庆地区景气指数上调。其次,从房价景气指数来看,仅上海房价景气指数出现上调,其它城市房价景气指数均出现下调。