作者:金融研究中心 发布时间:2025-11-03 来源:复旦发展研究院+收藏本文

2025年10月17日,复旦发展研究院金融研究中心(FDFRC)发布第140期CEP的调查结果。

中国经济的景气指数从11.11下调到0.00,美国经济的景气指数从16.67下调至9.09,欧元区经济的景气指数从5.56下调到-13.64。复旦发展研究院金融研究中心主任孙立坚教授认为,“中国经济增长预期与经济景气指数的阶段性调整,一方面是应对中美贸易环境变化的适应性反应,另一方面也源于新质生产力生态处于培育关键期,‘破旧立新’过程中的短期调整为后续高质量发展筑牢基础。美国经济景气指数下调,核心原因是国内社会动荡带来的营商环境挑战以及中美贸易摩擦中的关税影响。欧元区经济景气指数面临阶段性压力,源于区域协调机制失效、政治不确定性增加及‘经济低迷与通胀并存’的复杂局面。

预测未来3个月中国的通胀率为-0.67%,未来一年的通胀率为-0.47%。与8月数据相比,短期预期下调,长期预期也出现下调。孙教授指出,“中国CPI景气指数的短期和长期预期均有所调整主要源于通缩压力的增加,随着物价下行,市场消费和投资的意愿也受到一定影响。PPI有所回升,这表明经济低迷中的生产领域开始逐步回暖,传统的重资产投资模式逐步向人力资本和新基建转型,这些投资带来的上游资源促进了需求的增加。”

本期发布的金融行业指数与8月调查结果相比,商业银行、投资银行、保险业景气预期均上调。孙立坚教授认为,“这一积极变化得益于政府债务流向新生产力渠道,尽管利率成本上升,但中国竞争力强的企业承担高风险项目,既能保障项目安全,又能承受更高利率,带来高收入。投资银行景气指数上升,源于企业上市、并购等业务需求增加,成为核心支撑。保险业景气指数大幅上升,受市场对风险分担需求增加及中国进入老龄化社会,C端养老保险成为刚需,新增业务量增长。”

与8月调查结果相比,北京、上海、天津、广州、深圳、重庆地区景气指数均下调,香港地区景气指数略微上调。从房价景气指数来看,北京、上海、香港、广州、深圳、天津、重庆房价景气指数整体下调。孙立坚教授认为,“国内各地区指数下调,核心原因与市场需求相关,房地产存量盘活与否是影响地方经济活力及地方国企发展的关键。房地产市场的调整表现出市场预期相对谨慎,国家房地产相关政策与行业实际需求之间的契合度有待加强。”

复旦发展研究院金融研究中心邀请相关专家对2025年9月《复旦-ZEW经济景气指数》报告进行了深入分析和讨论,并与2025年8月的复旦-ZEW景气指数报告对比分析,结合目前的经济形势形成了以下3个主要观点:

1. 营商环境不确定性增加,金融反哺经济需求上升

2. 金融和非金融行业回暖,消费投资外贸依然疲软

3. 股市表现向好楼市承压,政策组合拳需提升活力

以下是更为具体的解读内容:

一、中国经济增长预期与经济景气指数均有所下调,主要原因在于:一是受中美贸易摩擦影响;二是新质生产力尚未形成完整生态,破旧立新过程中出现短期疲软。美国经济景气指数下调,主要原因在于:一是社会动荡导致营商环境恶化;二是中美贸易战导致双方经济均受损。美国经济增长预期上调,主要支撑因素为市场预期货币政策转向。欧元区经济景气指数下调,主要原因在于:一是欧盟协调机制失效,政治不确定性增加,二是财政赤字恶化,三是陷入经济低迷与通胀并存困境。

2025年的中国经济增长预期为4.89%,与8月的调查数据相比,专家对2025年的中国经济增长预期下调0.09%。从本期调查的美国GDP增长的趋势来看,专家对2025年美国经济增长预期是2.10%,与上期调查相比上调0.08%。中国经济的景气指数从11.11下调到0.00,美国经济的景气指数从16.67下调至9.09,欧元区经济的景气指数从5.56下调到-13.64。

二、中国CPI景气指数短期下调,长期预期也下调,反映通缩压力仍在持续。PPI指数短期和长期预期均上调,负向收敛,主要得益于政府、央企、大型民企加大投资力度,投资过程拉动上游资源需求。美国CPI景气指数长短期预期上调,通胀上升,主要原因在于:一是扩张性政策,二是解决就业压力,降低失业率的必然结果。

预测未来3个月中国的通胀率为-0.67%,未来一年的通胀率为-0.47%。与8月数据相比,短期预期下调,长期预期也出现下调。预测美国的短期通胀率为2.93%,1年期通胀率为3.05%,与上月预期判断相比,短期和长期预期均出现上调。另外,8月的PPI短期预测为-1.84%,长期预测为-1.25%。与上期预期判断相比,中国PPI短期和长期预期均上调。

三、B端发力带动劳动力需求增加,中国工资景气指数长短期均上调。欧洲工资景气指数短期下调的主要原因有:一是营商环境受到政治动荡影响,二是财政压力,长期来看随着政治不确定性平息、财政问题缓解以及劳动力市场需求回暖,景气指数将回升。美国工资景气指数长短期均下调,主要原因在于:一是劳动力错配;二是中美脱钩导致美国失去中国市场,部分企业在华销售受限,高端劳动力市场需求疲软。

本期预测中国的平均工资增长率短期为5.30%,长期为4.93%,与上期相比,短期上调0.16%,长期上调0.13%;短期欧元区的平均工资增长率为4.06%,与上期相比下调0.03%,长期为4.14%,与上期相比上调0.06%;短期美国的平均工资增长率为4.27%,与上期相比下调0.26%,长期平均工资增长率为4.38%,与上期相比下调0.23%。

四、同业拆借利率预期短期上调,长期下调,短期影响因素:一是防范资本外逃,二是不再采取传统的降息刺激经济方式举措,长期受到经济活力回升预期驱动。存款利率短期预期不变,长期下调,贷款利率长短期预期均上调,存贷利差扩大,原因在于:一是负债端资金充裕而贷款要求更高的风险补偿,二是银行响应反内卷政策导向,停止对僵尸企业的支持;同时需要关注中小企业融资难、融资贵的问题可能再次凸显。

3个月期限的SHIBOR短期内(3个月)利率的预期为1.52%,1年后的SHIBOR的利率的预期为1.48%,与上月数据相比,专家对SHIBOR利率的短期预期上调,长期预期下调。与8月预期相比,3个月后的年存款利率的预期为0.93%,与上期相比不变;1年后年存款利率的预期为0.87%,与上月预期相比下调0.01%。3个月后的年贷款利率的预期为2.95%,与8月调查的结果相比上调0.09%;1年以后的年贷款利率的预期为2.83%,与8月预期相比上调0.08%。

五、得益于积极的财政货币政策以及明确的投资方向,上证指数长短期预期均上调。创业板指数长短期预期均上调但弱于主板,反映中小企业的经营与融资压力更大。内外盘双重利好,支撑恒生指数预期上调。科创50指数长短期预期均上调,主要驱动因素在于:一是政策支持力度;二是技术突破预期。WTI原油价格预期上调但涨幅相对有限,一方面中国toB投资增加拉动上游资源需求,另一方面景气指数下行制约需求增长。

本期调查时的上证综合指数基准为3,862.53,专家预测3个月后的预测平均值上升约49点,1年后的预测平均值上升约394个点;本期调查时的恒生指数为26622.88,3个月后的预测平均值上涨约209个点,1年后的预测上涨约600个点。本期调查时的创业板指数为3238.01,3个月的预测上涨约66个点,1年后的预测上升约170个点。本期调查时科创50指数为1470.41,3个月的预测上升约23个点,1年后的预测上升约67个点。WTI原油价格短期调查基准值为63.30美元/桶,1年后价格预期上升2.4美元。

六、贸易板块整体疲软,出口预测指数下调,进口预测指数预期不变。FDI输入输出预测指数均下调,反映海外投资与招商引资均较疲软。虽然资本账户与贸易帐户贡献均有限,但金融账户贡献显著,外汇储备预测指数上升,背后原因在于政策效果显著,需警惕流入资金为短期资本,并非实业投资和长期投资。

25年9月外汇储备预测指数为22.73,与上期数据相比上升约6个点;FDI输出预测指数与上月相比下降约3个点;FDI输入预测指数与上月相比下降约4个点;出口预测指数与上月相比下降约4个点;进口预测指数与上期相比不变。

七、国庆假期消费未能拉动景气指数,消费意愿民间消费预期下降;民间投资意愿不足,投资景气指数预期下降。政府支出指数上调,支出增加以用于支持新质生产力发展和内生经济增长。国内债务指数上调,一部分在于加杠杆支持经济,另一部分用于化债。国际债务指数预期上调,反映资本流入增加。就业率景气指数下降,主要原因在于企业盈利承压,压缩人力成本。汽车登记率下降,主要原因来自大额支出意愿较弱与补贴退坡。美国贸易保护主义导致全球贸易萎缩,世界贸易份额景气指数下降。

民间消费景气指数-13.64,与上期相比下降约13个点;民间投资指数为-13.64,与上期相比下降约3个点;政府支出指数45.45,与上期相比上升约1个点;国内债务指数63.64,与上期相比上升约19个点;国际债务指数为22.73,与上期相比上升约6个点;就业率景气指数-9.09,与8月份调查结果相比下降约9个点;汽车登记率下降约9个点;世界贸易份额景气指数与上月相比下降约13个点。

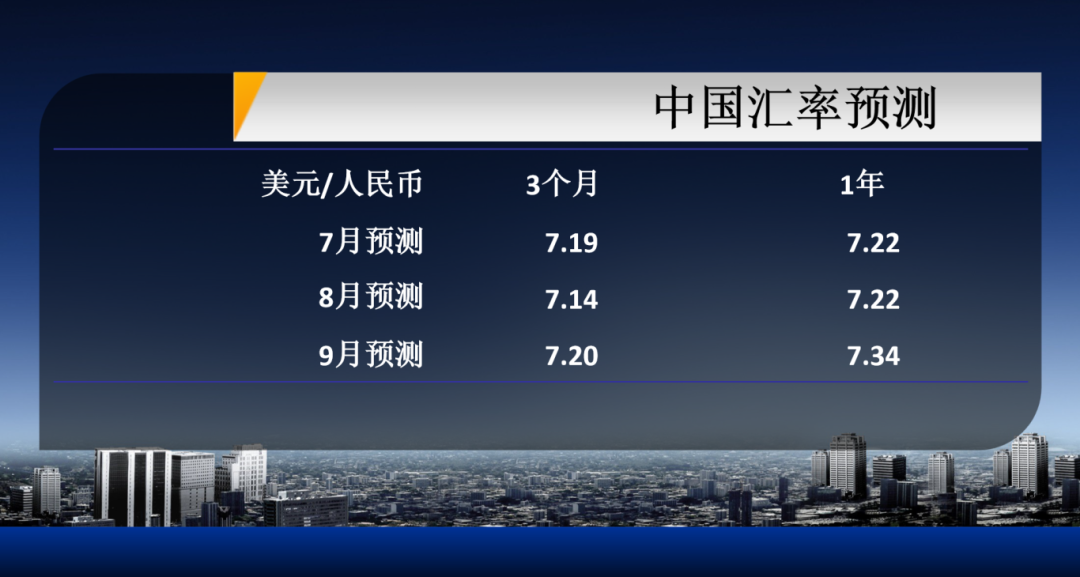

八、人民币兑美元汇率长短期预期贬值,主要原因在于:一是贸易顺差收窄;二是外资流入减少与部分存量外资撤离,三是外汇储备结构调整。人民币兑欧元长短期预期贬值,人民币对欧元保持相对弱势的原因在于希望保持对欧元的性价比优势,在被美国打压的背景下争取欧洲市场份额。

专家预测美元兑人民币汇率3个月后的平均值为7.20,1年后的平均值为7.34,与上期数据相比,人民币短期和长期预期均贬值;专家预测欧元对人民币汇率3个月后的平均值为8.34,1年后的平均值为8.49,与上期数据相比,人民币短期和长期预期均贬值。

九、商业银行景气指数预期上调,主要原因在于:一是存贷利差扩大,盈利能力增强,二是新质生产力项目与头部抗风险强能力强的企业均能承受较高利率。保险行业景气指数预期上调,反映强经济不确定性背景下市场的风险分担需求上升,另一方面养老保险需求显现。投资银行景气指数预期上调,一方面资本市场活跃带动企业上市需求,另一方面并购重组业务增加。

本期发布的金融行业指数与8月调查结果相比,商业银行、投资银行、保险业景气预期均上调。

十、受中美科技竞争和制裁影响,信息技术、通讯服务等行业景气指数下调。与C端直接相关的零售贸易板块景气指数下调,反映消费端持续承压。得益于技术升级带来供给能力提升,汽车、化工制药、机械工程、电子产品行业景气上升。

与8月调查结果相比,通讯服务行业景气指数略微上调,汽车、化工制药、机械工程、电子产品、建筑业、能源等行业景气指数均上调,零售贸易、信息技术、通讯服务等行业景气指数下调。

十一、北京、上海、天津、广州、深圳、重庆地区景气指数整体下调,香港地区景气指数略微上调,主要原因为:一是市场需求疲软,二是受房地产去杠杆压力影响,三是地方财政压力。北京、上海、香港、广州、深圳、天津、重庆房价景气指数整体均下调,原因有:一是国家政策与市场需求匹配度,二是行业系统性风险上升,三是房企采取降价抛售策略回笼资金。

与8月调查结果相比,北京、上海、天津、广州、深圳、重庆地区景气指数均下调,香港地区景气指数略微上调。从房价景气指数来看,北京、上海、香港、广州、深圳、天津、重庆房价景气指数整体均下调。

下一期对中国经济的CEP调查将在2025年11月28日发布,敬请期待。 |