作者:金融研究中心 发布时间:2024-10-23 来源:复旦发展研究院+收藏本文

2024年10月21日,复旦发展研究院金融研究中心(FDFRC)发布第133期CEP的调查结果。

中国经济的景气指数从-16.67下调到-25.00,美国经济的景气指数从33.33下调至25.00,欧元区经济的景气指数从0下调到-28.57。复旦发展研究院金融研究中心主任孙立坚教授认为,“股票市场、存量房地产市场持续承压,市场对于政策进一步改善营商环境的预期较弱,导致中国经济景气指数下调。美国大选结果或带来短期震荡调整,美国经济景气指数略有下调。欧洲几大核心经济体经济数据表现乏力,叠加地缘政治对供应链安全带来挑战,欧洲景气指数大幅下调。”

预测未来3个月中国的通胀率为0.69%,未来一年的通胀率0.93%。与8月数据相比,短期预期上调,长期预期下调。预测美国的短期通胀率为2.66%,1年期通胀率为2.60%,与上月预期判断相比,短期和长期预期均出现下调。孙教授指出,“中国CPI景气指数短期预期上调,长期预期下调,其中短期预期主要受到季节性灾害以及节假日效益影响,长期预期主要影响因素为农产品价格周期性变化反转。美国CPI景气指数长短期均略有下调,反映出抗通胀政策显现效果,经济过热压力收敛。”

本期发布的金融行业指数与8月调查结果相比,商业银行景气预期不变,投资银行、保险业景气预期上调。孙立坚教授认为,“经济下行压力以及国家逆周期调控下,银行业景气指数不变。政策红利或为投资银行带来业务增长,投资银行景气指数预期回调。养老金融的推进作为新的增长动能,推动保险业景气指数上调。”

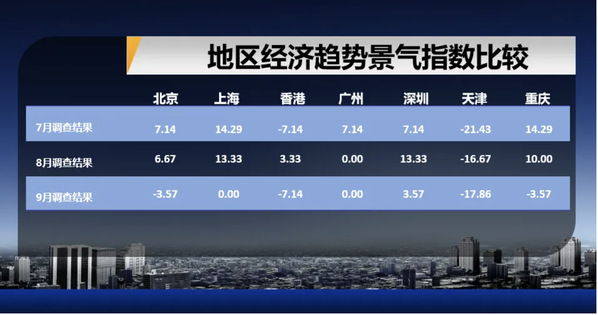

与8月调查结果相比,北京、上海、香港、深圳、天津、重庆地区气指数下调,广州景气指数不变。孙立坚教授认为,“地方政府缺乏流动性,叠加房地产市场影响地方经济发展,多数地区景气指数下调。”

孙立坚教授受邀解读指数,图源 | 第一财经视频截图

复旦发展研究院金融研究中心邀请相关专家对2024年9月《复旦-ZEW经济景气指数》报告进行了深入分析和讨论,并与2024年8月的复旦-ZEW景气指数报告对比分析,结合目前的经济形势形成了以下3个主要观点:

政策红利推动创新和产业升级,地方活力亟需化解债务负担

民企开源节流利出口不利就业,资本流出影响外汇储备稳定

世界需求不足抑制贸易和投资,以旧换新政策培育内需增长

以下是更为具体的解读内容。

一、股票市场、存量房地产市场持续承压,市场对于政策进一步改善营商环境的预期较弱,导致中国GDP增速预测与经济景气指数下调。美国降息预期落地后劳动力数据高于预期,GDP增长预测上调,经济过热状态有所收敛,叠加大选结果或带来短期震荡调整,美国经济景气指数略有下调。欧洲几大核心经济体经济数据表现乏力,叠加地缘政治对供应链安全带来挑战,欧洲景气指数大幅下调。

2024年的中国经济增长预期为4.39%,与8月的调查数据相比,专家对2024年的中国经济增长预期下调0.35%。从本期调查的美国GDP增长的趋势来看,专家对2024年美国经济增长预期是3.11%,与上期调查相比上调0.07%。中国经济的景气指数从-16.67下调到-25.00,美国经济的景气指数从33.33下调至25.00,欧元区经济的景气指数从0下调到-28.57。

二、中国CPI景气指数短期预期上调,长期预期下调,其中短期预期主要受到季节性灾害以及节假日效益影响,长期预期主要影响因素为农产品价格周期性变化反转。美国CPI景气指数长短期均略有下调,反映出抗通胀政策显现效果,经济过热压力收敛。中国PPI短长期均下调,主要因为生产资料需求不足。

预测未来3个月中国的通胀率为0.69%,未来一年的通胀率0.93%。与8月数据相比,短期预期上调,长期预期下调。预测美国的短期通胀率为2.66%,1年期通胀率为2.60%,与上月预期判断相比,短期和长期预期均出现下调。另外,9月的PPI短期预测为-1.26%,长期预测为-0.38%。与上期预期判断相比,中国PPI短期和长期预期均下调。

三、中国长短期工资景气指数均下调,原因在于企业业绩疲软、劳动力市场需求不足。美国长短期工资景气指数略有下调,原因为物价传导到工资的压力得到释放。劳动力市场供过于求,导致欧洲工资景气指数略有下调。

本期预测中国的平均工资增长率短期为4.61%,长期为4.03%,与上期相比,短期下调0.13%,长期下调0.57%;短期欧元区的平均工资增长率为5.10%,与上期相比下调0.09%。长期为5.04%,与上期相比下调0.05%;短期美国的平均工资增长率为4.37%,与上期相比下调0.33%,长期平均工资增长率为4.29%,与上期相比下调0.38%。

四、同业拆借利率预期长短期均下调,主要原因为需确保流动性合理宽裕,缓冲经济下行压力。存款利率预期短期下调,一是流动性扩张对创造存款提供积极条件,二是经济下行压力下预防性储蓄意愿较强。贷款利率预期短期上调,一是经济下行下贷款违约风险抬升,二是货币政策向贷款端传导仍需要时间。

3个月期限的SHIBOR短期内(3个月)利率的预期为1.79%,1年后的SHIBOR的利率的预期为1.71%,与上月数据相比,专家对SHIBOR利率的短期预期和长期预期下调。与8月预期相比,3个月后的年存款利率的预期为1.46%,与上期相比下调0.02%;1年后年存款利率的预期为1.40%,与上月预期相比上调0.02%。3个月后的年贷款利率的预期为3.27%,与8月调查的结果相比上调0.03%;1年以后的年贷款利率的预期为3.09%,与8月预期相比下调0.05%。

五、上证指数、科创板以及创业板指数长短期预期值均承压,原因在于:总需求偏弱,市场信心不足,经济动能转换仍需要时间,使得资本市场价格表现承压。恒生指数预测短期下行主要原因为美国大选带来震荡调整的不确定性以及国内经济承压的影响共振。原油需求端疲软,导致WTI原油价格下行。

本期调查时的上证综合指数基准为2704.09,专家预测3个月后的预测平均值上升约24点,1年后的预测平均值上升约124个点;本期调查时的恒生指数为17369.09,3个月后的预测平均值下跌约496个点,1年后的预测上涨约354个点。本期调查时的创业板指数为1535.17,3个月的预测下降约3个点,1年后的预测上升约13个点。本期调查时科创50指数为655.05,3个月的预测上升约69个点,1年后的预测上升约190个点。WTI原油价格短期调查基准值为68.65美元/桶,3个月后价格预期上调0.92美元。

六、全球经济整体营商环境疲软,造成FDI输出与输入预测指数双向承压,一方面,投资流向国家资金资金循环能力减弱,拖累海外投资的规模与速度。出口表现出韧性,得益于中国企业产能的性价比优势,拉动出口增长。受贸易保护主义影响,进口受到一定限制。金融账户资本流出压力大,外汇储备下调。

24年9月外汇储备预测指数为7.14,与上期数据相比减少约6个点;FDI输出预测指数与8月份相比减少约3个点;FDI输入预测指数与8月份相比减少约1个点;出口预测指数与上月相比增加约6个点;进口预测指数与上期相比减少约3个点。

七、消费景气指数下调,原因:一是消费意愿不足;二是假期效应消失。市场预判政府加大逆周期调控力度,政府指出指数以及国内债务指数上调。海外对中国偿债能力预判下调,影响海外融资能力,国际债务指数下调。民营企业需求不足导致就业景气指数下调。以旧换新政策推动汽车登记率上调。

民间消费景气指数-14.29 ,与上期相比减少约4个点;民间投资指数为-21.43,与上期相比减少约7个点;政府支出指数50,与上期相比增加约20个点;国内债务指数57.14,与上期相比增加约4个点;国际债务指数为28.57,与上期相比减少约8个点;就业率景气指数-25,与8月份调查结果相比减少约15个点;汽车登记率增加约4个点;世界贸易份额景气指数与上月相比减少约10个点。

八、人民币兑欧元预期短期升值,长期贬值。原因:一是欧洲经济疲软下价格冲击效应较中国更明显;二是国内总需求不足背景下资本流出造成贬值压力在中长期口径下反映出来。

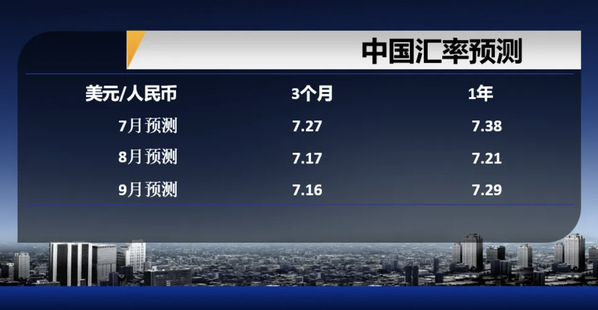

专家预测美元兑人民币汇率3个月后的平均值为7.16,1年后的平均值为7.29,与上期数据相比,人民币短期预期升值,长期预期贬值;专家预测欧元对人民币汇率3个月后的平均值为7.88,1年后的平均值为7.97,与上期数据相比,人民币短期预期升值,长期预期贬值。

九、经济下行压力以及国家逆周期调控下,银行业景气指数不变。经济下行背景下可能通过鼓励产业基金、大企业并购等救市政策,为投资银行带来业务增长,投资银行景气指数预期回调。养老金融的推进作为新的增长动能,推动保险业景气指数上调。

本期发布的金融行业指数与8月调查结果相比,商业银行景气预期不变,投资银行、保险业景气预期上调。

十、非金融行业表现分化,电子产品、零售贸易、能源、信息技术、通讯服务、机械/工程景气指数上调,原因:一是基数效应显著;二是以旧换新政策带动零售贸易回暖,三是国企发力带动先进制造产业发展,政策逆周期发力影响。化工/制药、建筑业景气指数下调,一是基数效应,二是受库存消化压力影响。

与8月调查结果相比,机械工程、电子产品、零售贸易、能源、信息技术、通讯服务行业景气指数上调,化工制药、建筑业行业景气指数下调,汽车行业景气指数保持不变。

十一、地方政府缺乏流动性,叠加房地产市场影响地方经济发展,除广州外各地区景气指数下调。盘活房地产市场政策预期效果有限,各城市房价景气指数均略有下调,广州保持不变。

与8月调查结果相比,北京、上海、香港、深圳、天津、重庆地区景气指数下调,广州景气指数不变。

下一期对中国经济的CEP调查将在2024年10月30日发布,敬请期待。 |