作者:Louise 发布时间:2022-05-22 来源:复旦中美友好互信合作计划+收藏本文

导语

今年三月份以来,受美国证券交易委员会(SEC)“预摘牌”名单影响,在美中概股普遍遭遇暴跌。截至5月9日,美国证券交易委员会在官方网站分批次将139家中概股企业列入目标,其中116家中概股列入可能被逐出美国证交所的“预摘牌”名单,23家已上“确定摘牌”名单,多家中国知名企业面临退市风险。中美双方已就审计监管问题展开数十年斗争,但因其涉及中美科技与金融竞争等多方面因素而久拖未决。此次中概股争端为中美重启审计监管谈判打开窗口,双方有望就审计监管事宜达成一致,但在最终协议敲定前仍存在不确定性。

美股中概股动荡连连

今年3月份以来,美股中概股接连遭遇暴跌。截至3月14日,纳斯达克中国金龙指数已连续第三个交易日跌幅超过10%,该指数历史上仅有5次跌幅超过10%,今年3月份即占了三次,另外两次均发生在2008年金融危机时期。到3月14日收盘时,追踪美国中概股表现的纳斯达克金龙中国指数暴跌12%,为近九年来的最低点。阿里巴巴和京东至少下跌10%,拼多多下跌21%,百度下跌8.4%。阿里巴巴今年已暴跌逾30%,跌至2016年6月以来的最低水平。中概股的暴跌也影响了港股和A股,恒生指数3月15日低开低收,收跌5.72%。

图1 纳斯达克中国龙指数历史数据。图片来源:英为财情

万得(Wind)数据显示,截至2022年4月11日,过去一年时间里,49家在美中概股公司的股价低点较高点跌幅超过90%,113家在美中概股公司的股价跌幅超过80%,合计约占在美中概股公司数量的58%。在今年3月的暴跌中,260余支在美中概股的市值甚至下探到1万亿美元以下。

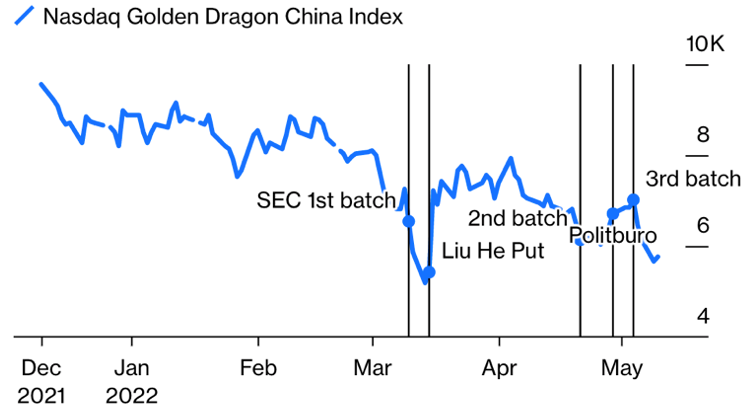

图2 2021年12月-2022年5月纳斯达克中国龙指数。图片来源:Bloomberg

美国证券交易委员会的预摘牌名单成为此次美股中概股下跌危机的直接导火索。3月8日,美国证券交易委员会根据《外国公司问责法案》(Holding Foreign Company Accountable Act,HFCAA)把5家中概股公司列入预摘牌名单,直接导致之后两天所有在美上市的中概股股价下跌20%,MSCI中国下跌约4%,市场恐慌情绪就此引爆。

随着美国证券交易委员会“预摘牌”名单披露步伐的加快,越来越多的中国知名美股上市企业面临退市风险。3月10日的名单包括五家公司——百济神州、百胜中国、再鼎医药、ACM Research和HutchMed,主要分布在医疗、食品和饮料以及半导体行业。4月21日,美国证券交易委员会将百度、爱奇艺、富途控股、Nocera和凯信远达医药五家中概股公司从“预摘牌”名单”移入“确定摘牌”名单。5月4日,美国证券交易委员会再次将80多家公司添加到其临时名单中,包括京东、网易、哔哩哔哩、拼多多和蔚来等公司,涉及科技、自动驾驶、生物医药、能源等多个关键行业。

截至2022年5月9日,美国证券交易委员会在官方网站分批次将139家中概股企业列入目标,其中116家中概股列入可能被逐出美国证交所的“预摘牌”名单,并给予相对应批次的递交证据以移除清单的截止日期;23家已上最终名单。根据美国的《外国公司问责法案》规定,若名单中的公司连续三年不能提交符合美国证交会要求的审计信息,则届时可能被动退出美国股票交易市场。

中美已围绕审计监管问题磋商多年

审计底稿访问权限是中美审计监管纠纷的核心议题之一。审计底稿指的是公司审计过程中产生的一切记录和资料,包含具体审计计划、重大事项概要、问题备忘录、分析表、有关重大事项的往来信件等资料。2022年4月,美国上市公司会计监督委员会(PCAOB)在一份声明中表示“我们将继续与中国当局会面并与之接触,以达成一项合作协议,为PCAOB提供对总部位于中国大陆和香港的审计师进行全面检查和调查所需的访问权限”。

实际上,在过去十年间,中美之间已围绕审计监管问题展开过数轮交锋。根据中国证监部门于2009年10月发布的《关于加强境外发行证券上市保密和档案管理的规定》规定,在证券境外发行上市过程中在中国境内创建的任何档案,包括工作底稿,应当存储在中国境内。针对中概股的审计问题,中美两国在2013年曾单独签署过执法合作谅解备忘录,建立了跨境监管协作机制,PCAOB可通过中国监管机构申请获取审计底稿。

然而,中美双方在贸易冲突后均收紧了审计监管要求。2020年12月18日,时任美国总统特朗普签署美国《外国公司问责法案》,要求在美上市企业证明其并非由外国司法管辖区的政府实体“拥有”或“控制”并必须提供其审计底稿,美国审计监管部门的跨境监管要求随即发生变化,其对于审计底稿的需求从“请求协助”升级为“随时查阅”,中美之间的审计监管关系变得更为紧张。2021年6月22日,美国参议院通过《加速外国公司问责法案》(Accelerating Holding Foreign Companies Accountable Act),若该法案最终出台,将使企业被动退市的时间缩短为2年。

《外国公司问责法案》生效后,在美上市的中概股公司被夹在互相冲突的两国监管层中间。图片来源:路透社

中国方面也进一步加强了对境外证券信息的监管。2019年修改后的《证券法》规定境外证券监管机构不得直接在中国境内开展调查取证活动,未经有关部门同意,任何单位和个人不得擅自向境外提供与证券业务活动有关的文件和资料;2021年12月24日,中国证监会再次声明境外证券监管机构拟对中国海外上市企业进行调查取证可以依据跨境证券监管合作机制提出协助请求,但是境内机构或个人不得擅自向其提供有关文件、资料。

在美方看来,在美上市企业接受SEC审查是符合法律和规则的程序。美国在安然公司(Enron Corp)会计丑闻之后颁布的2002年萨班斯-奥克斯利法案(Sarbanes-Oxley Act)要求所有上市公司的审计都接受美国上市公司会计监督委员会的检查。根据SEC的说法,超过50个司法管辖区与委员会合作以允许进行必要的检查,而历史上只有中国和香港例外。随着特朗普任期内中美紧张关系的加剧,这个由来已久的会计问题逐渐政治化。2019年的瑞幸财务造假事件,再次让美国监管机构及投资者对中国企业的财务真实状况产生怀疑。次年,美国国会两党即罕见一致地通过了《外国公司问责法案》。

然而,中国方面则认为审计底稿问题与国家安全密切相关。尽管美方批评说中国公司享有进入美国证券交易所等市场经济交易权利的同时获得政府支持且运行不透明,但中方一直认为审计监管权限与国家安全相关联,因为审计底稿中的敏感信息或涉及国家机密。美国也开始以国家安全为由阻止中国科技公司获取核心技术,除了检查审计外,HFCAA还要求外国公司披露它们是否受政府控制。荣鼎咨询(Rhodium Group)报告认为“华盛顿历来对金融全球化采取非常自由的态度,但与中国战略竞争的新时代导致重新划定国家安全边界”。

最新进展与后续影响

中美审计监管冲突已给中国企业造成一定损失,中美金融关系正在被重塑。阿里巴巴、京东、百度和网易都已在美股之外重返港股,以对冲中美无法就审计规则达成一致带来的退市风险。华盛顿咨询公司RWR集团总裁罗杰·罗宾逊(Roger Robinson)认为中美金融关系的裂痕越来越大,他在英国《金融时报》播客中表示“我们越来越多地与北京处于敌对状态,现在有必要考虑我们如何在中国之外实现多元化”,“在未来五年内很可能将有大约5%或10%的美国先进制造业迁出中国”。北京大学光华管理学院的会计学教授保罗·吉利斯(Pual Gills)表示,“如果华盛顿和北京未能在审计监管领域达成协议,将预示着世界最大的两个经济体在金融上完全脱钩,这场争端已经开始重塑美中金融关系”。

对于中资企业而言,中美在跨境审计监管问题上的分歧或使其赴美上市的难度加大;另一方面,受制于监管困境,中概股企业或迎“回归潮”。从政治、商业或企业的角度来看,到2024年在美国上市的中概股可能自愿或非自愿退市,中概股在美国退市后,可以通过私有化再上市、双重第一上市或二次上市等方式实现回报。目前,已有15只在美上市的中概股选择在香港二次上市,而小鹏汽车和理想汽车则选择了双重第一上市。

3月11日,美国证监会将五家在美上市的中国公司列为有退市风险,被视为导致3月14、15两日中港股市大跌的重要原因。图片来源:盖蒂图片

此次中概股事件一定程度上反映了中美在审计监管规则方面的深层冲突,但同时为双方就审计监管问题展开对话与合作打开了新的窗口。根据SEC的说法,中概股上“预摘牌”名单只是美国监管机构执行HFCAA的正常程序,中国证监会新闻发言人表示,“被列入名单的公司是否会被退市,将取决于中美双方就审计监管合作进行谈判的结果”。3月16日,中国国务院金融委召开会议称中美双方监管机构就中概股问题保持了良好沟通,已取得积极进展并致力于形成具体合作方案。3月31日,中国证监会国际部负责人称中方与PCAOB进行了多轮“坦诚、专业和高效的会谈”。

截至目前,阶段性成果已经展现。4月2日,中国证监会会同财政部、国家保密局、国家档案局就《关于加强境内企业境外发行证券和上市相关保密和档案管理工作的规定(征求意见稿)》公开征求意见。该法规的出台目的,一方面是要探索合作的途径,以管控风险;另一方面则是要加强中国企业海外上市的相关保密工作,减少不必要的涉密敏感信息进入审计底稿。值得注意的是,意见稿中已将“现场检查应以我国监管机构为主进行,或者依赖我国监管机构的检查结果”的表述删除。彼得森国际经济研究所研究员马丁·乔曾帕(Martin Chorzempa)对此评论“中美达成协议的可能性显著上升”,“表明了北京方面的灵活性,并且他们确实关心中国公司能够在国外上市”。

4月21日,中国证监会副主席方星海在博鳌亚洲论坛2022年年会上表示,美国PCAOB将能够以合情、合理、合法的方式对在华审计在美上市中国公司的中国会计师事务所进行检查。他同时透露,双方将在不久的将来达成双边合作协议,但没有具体说明时间框架。4月29日,彭博社、路透社等报道美国会计监管机构正在与北京方面进行讨论,为美国官员检查中国公司的审计底稿铺路。潜在的方案之一或为允许美国PCAOB检查员团队在新冠疫情大流行结束之后访问中国,以对在纽约上市的中国公司进行现场审计检查。PCAOB在一份声明中表示将继续与中国当局会面并接触以达成协议,但关于最终协议内容的猜测仍为时过早。

图片来源:盖蒂图片

展望未来,各方对中美就审计监管问题达成一致充满期待,若中美就审计监管问题达成一致,将大大减少中概股企业退市风险,并有助于从根本上消减全球资本市场对中国互联网监管不确定性和负面预测给中概股带来的不利影响。中国某大型投资机构的高级管理人员认为“必须有一个解决方案,否则美国资本市场将永远对中国公司关闭”,美国景顺资产的亚洲首席投资官Mike Shiao(萧光一)在看到近期进展后表示“随着事态发展,中概股退市的可能性已降低,这可能会消除中国公司的重大负担”,同时“这种积极的发展可能会引发ADR(美国存托凭证)股价的短期反弹”。

总体而言,尽管各方对中美双方就审计监管问题达成一致的预期较为乐观,但在最终协议敲定前不确定性尚存。中美审计监管能否实现一定的合作进展将很大程度上决定中概股未来何去何从,而这将有赖于双方对重合利益达成有限共识的战略决心和认知调整。

参考文献